کندل استیک در تحلیل تکنیکال شامل الگوهای مختلفی است. کندل ها از جمله الگوهای مهم در تحلیل تکنیکال هستند. با کمک کندل های شمعی (Candle Stick) می توان روند سهام در بورس را پیش بینی کرد. کندل استیک یا الگوهای شمعی مزیتهای فراوانی دارند و تحلیل آن ها بسیار ساده است. به همین دلیل بسیاری از تکنیکالیست ها برای نتیجه گیری بهتر در تحلیل های خود از کندل ها استفاده می کنند. با استفاده از الگوهای شمعی ژاپنی به راحتی می توان روند صعودی یا نزولی سهام در بورس و بازارهای مالی را تشخیص داد. تمامی معامله گران در بازارهای مالی و بورس حتما می بایست برای سرمایه گذاری در بورس از الگوهای کندل استیک در تحلیل تکنیکال استفاده کنند.

الگوهای شمعی مهم و پرکاربرد در ویدئو آموزشی زیر توضیح داده شده است.

خیلی از معامله گران از الگوهای کندل استفاده زیادی نمی کنند و اعتقادی هم به استفاده از این الگوها ندارند. ولی این یک اشتباه بسیار بزرگ است و پیشنهاد می کنم حتما از الگوهای کندل برای تحلیل بازار بورس استفاده ببرید تا بدون شک نتایج شگفت انگیز آن را ببینید.

در این مقاله انواع الگوهای کندل استیک در تحلیل تکنیکال همراه با الگوی تصویری کندلها گفته شده است. به تمام تحلیل گران تکنیکالیست در بورس پیشنهاد می کنم حتما این مقاله کاربردی در مورد تحلیل تکنیکال و کندل های ژاپنی را حتما مطالعه کنند.

همچنین اگر به تحلیل تکنیکال علاقه دارید می توانید از دو محصول حرفه ای که به صورت اختصاصی در وب سایت ثروت آفرین کد نویسی شده است دیدن کنید. محصول اندیکاتور خرید و فروش (هشدار ورود به سهم) که سهم های با بازدهی 10 تا 30 درصد ماهیانه را به معامله گران سیگنال می دهد. محصول دیگری با عنوان اندیکاتور پول هوشمند (شناسایی پول هدفمند) نیز برای شناسایی ورود پول بزرگان بازار مورد استفاده قرار می گیرد.

پیشنهاد ویژه ثروت آفرین : فیلتر طلایی بورس (کسب سود در بازارهای ریزشی)

کندل استیک چیست؟

کندل استیک به معنای شمعدان می باشد و در بازارهای مالی و بورس به تحلیل نمودار قیمت گفته می شود. کندل ها قیمتهای بالا سهم، پایین سهم همچنین بازشدن و بسته شدن سهم در یک دوره زمانی را به تحلیل گران بورس نشان می دهد.

پیشنهاد می کنم مقاله آموزش ابزارها و سطوح فیبوناچی در تحلیل تکنیکال را حتما مطالعه فرمایید

چرا به این نمودار کندل استیک میگویند؟

به دلیل شکل ظاهری این نمودارها که همانند شمع می باشد به آن کندل استیک گفته می شود. در حقیقت کندل ها احساسات و هیجانات سرمایه گذاران بورس را نشان می دهند و تحلیلگران می توانند بهترین زمان برای خرید و فروش سهم را با بررسی و تحلیل نمودارهای شمعی پیش بینی کنند.

همانطور که قبلا گفته شد نمودارهای شمعی توسط ژاپنی ها ابداع شد و آن ها برای پیش بینی و تحلیل قیمت برنج از آن استفاده می کردند.

چگونه از کندل استیکها استفاده کنیم؟

یکی از مهمترین شرایط استفاده از کندل استیک ها این است که قیمت سهام در روند صعودی و یا نزولی، در حال شکل گیری روند مشخصی در بورس باشد. در این صورت می توان با کمک کندل ها و در بهترین شرایط تحلیل تکنیکال خوبی انجام داد و با کمترین ریسک وارد سهم شد.

یکی دیگر از شرایط مورد استفاده تحلیل گران از کندل ها در نقاط حمایت و مقاومت سهم می باشد که خیلی می تواند مهم و موثر باشد. استفاده از کندل ها میتواند تا چندین برابر موفقیت یک تحلیل گر تکنیکال در معاملات بورس را تضمین کند. برای خروج سهم بهتر است در کنار تحلیل تکنیکال با الگوهای کندل استیک از ابزارهای تحلیلی دیگر نیز استفاده کرد.

نکته مهمی که در مورد استفاده از کندل ها باید رعایت شود این است که تحلیل گران تکنیکال در بورس زمانی الگوی کندل بازگشتی را مورد توجه قرار می دهند که در محدوده حمایت یا در محدوده مقاومت مهمی تشکیل شده باشد.

پیشنهاد می کنم مقاله آموزش تحلیل تکنیکال در بازار بورس را هم مطالعه کنید

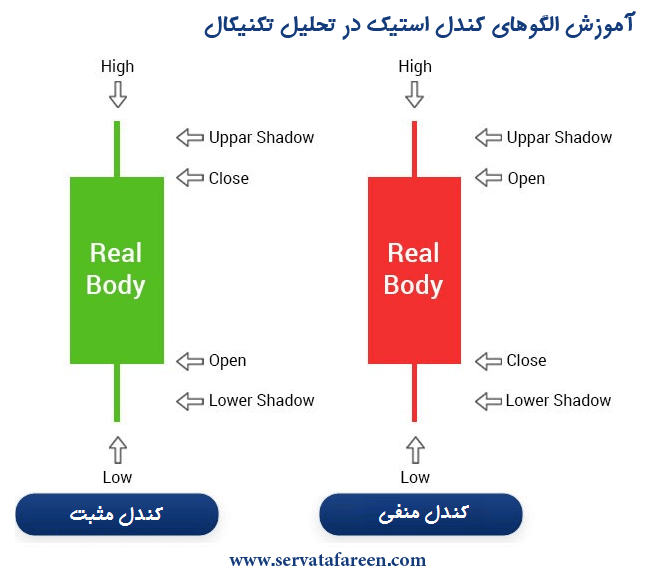

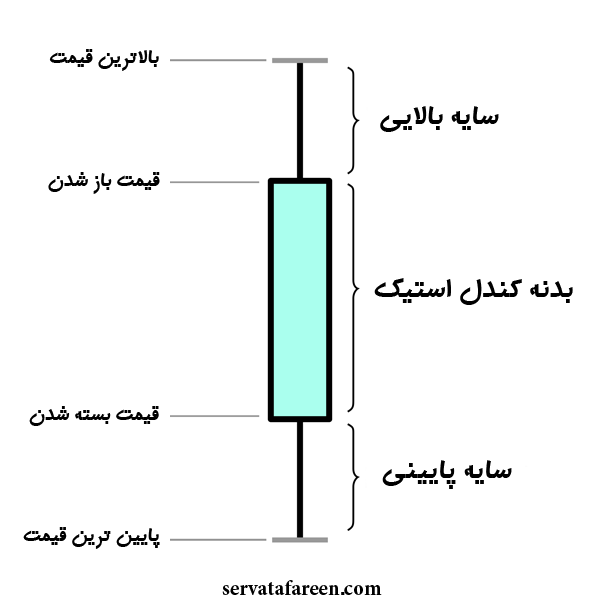

بخش های کندل استیک (Candle Stick) در بورس

هر کندل استیک از چهار بخش مهم تشکیل شده است:

1- قیمت آغازین (open)

2- قیمت پایانی (close)

3- بالاترین قیمت در بازه زمانی (High)

4- پایین ترین قیمت در بازه زمانی (Low)

پیشنهاد می کنم مقاله واگرایی در تحلیل تکنیکال – آموزش انواع واگرایی را حتما بخوانید

نحوه کار با الگوهای کندل استیک

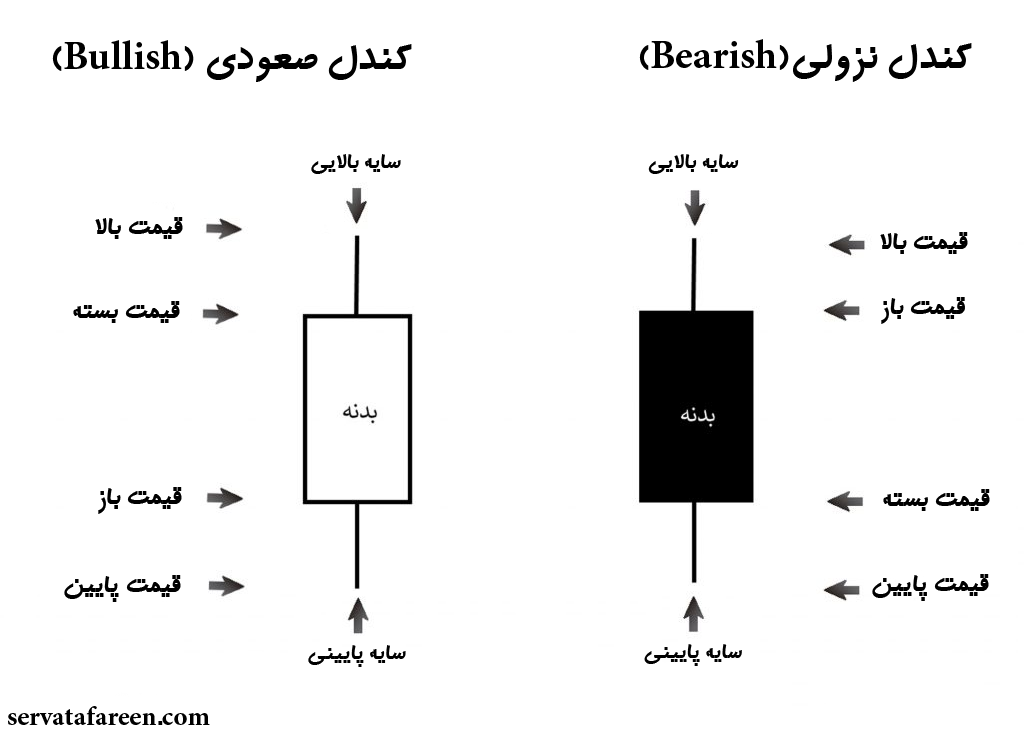

اندازه بدنه کندل استیک همچنین سایه پایین و سایه بالا در کندل اهمیت زیادی در تحلیل تکنیکال بورس دارد. به بیان تحلیل گران تکنیکال هنگامی که شمع تو خالی یا سفید تشکیل شد و این شمع سفید سایه کوتاه داشته باشد یعنی قیمت پایانی بالاتر از قیمت آغازین است و هنگامیکه شمع تو پر و یا مشکلی تشکیل شود یعنی قیمت پایانی کوچکتر از قیمت باز شدن سهم در بورس می باشد.

بخش میانی شمع با نام بدنه (real body) معروف است. این بخش نشان می دهد آیا قیمت بسته شدن سهم بالاتر و یا پایین تر از قیمت باز شدن سهم بوده است. کندل های صعودی بدنه تو خالی و کندل های نزولی بدنه تو پر دارند و سایه در کندل حداکثر قیمت و حداقل قیمت در بازه زمانی مشخص شده را در تحلیل تکنیکال نشان می دهد.

اگر به فیلتر نویسی در سایت دیده بان بورس علاقه دارید مقاله آموزش فیلتر نویسی در سایت دیده بان بورس را مطالعه کنید

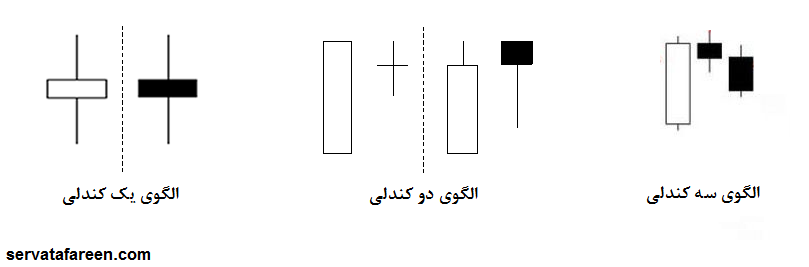

انواع الگوهای کندل استیک

الگوی یک کندلی

الگوی دو کندلی

الگوی سه کندلی

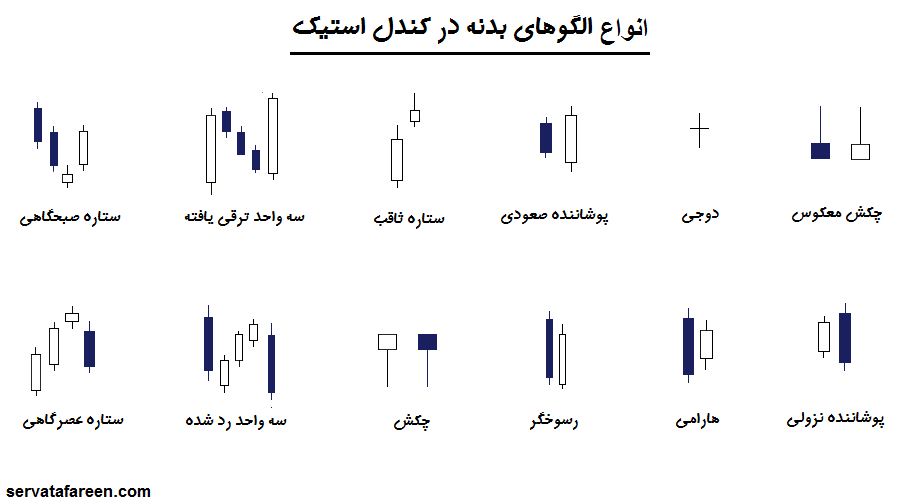

انواع الگوهای بدنه در کندل ها

اندازه در کندل ها دارای نشانه های زیادی می باشد. اندازه بزرگ بدنه در کندل ها بیانگر قدرت زیاد خریداران یا فروشندگان در بورس می باشد. هر چه بدنه کندل بزرگتر شود این قدرت نیز بیشتر می باشد. برای اینکه بدانیم کدام بدنه نشانه خریداران و کدام بدنه نشانه فروشندگان می باشد باید به رنگ بدنه توجه نمود. در صورتیکه رنگ بدنه کندل استیک سفید باشد نشانه قدرت زیاد خریداران در بورس است.

بدنه بلند کندل و رنگ سفید کندل مهمترین نشانه خریداران قدرتمند است. در صورتیکه کندل سفید در محدوده حمایت تشکیل شود می تواند نشانه ای قوی از صعود قیمت سهم باشد. بر همین اساس در صورتیکه رنگ بدنه کندل تیره باشد نشانه قدرت زیاد فروشندگان است. بدنه بلند کندل و رنگ تیره کندل مهمترین نشانه فروشندگان قدرتمند است.

در صورتیکه کندل مشکی در محدوده مقاومت تشکیل شود می تواند نشانه ای قوی از افت قیمت سهم باشد. هنگامیکه قیمت بسته شدن سهم پایین تر از قیمت بازشدن سهم باشد بدنه شمع به رنگ مشکی است. هنگامیکه که قیمت بسته شدن سهم بالاتر از قیمت باز شدن سهم بدنه شمع به رنگ سفید می باشد.

پیشنهاد می کنم مقاله حداقل سرمایه گذاری در بورس چقدر است؟ را نیز بخوانید

انواع الگوی سایه در کندل ها

سایهها در کندل بالاترین و پایین ترین قیمت روز در بورس را نشان میدهند. در تحلیل تکنیکال در صورتیکه قیمت باز شدن سهم و قیمت بسته شدن سهم با بیشترین و کمترین قیمت سهم مساوی باشد سایه تشکیل نخواهد شد. باید توجه داشت سایه های بالایی و پایینی در نمودار کندل استیک دارای اهمیت خاصی در تحلیل تکنیکال است. سایه بلند در کندل ها نیز نشان دهنده این است که معاملات صورت گرفته روی سهم در خارج از قیمت باز شدن و بسته شدن سهم بوده است.

با این تعریف در صورتیکه سایه بالایی در کندل بلند باشد نشان دهنده خریداران قوی در بازار بورس است. این امر باعث افزایش قیمت سهم می شود ولی همچنان در سهم فروشندگان خیلی قوی هم وجود داشته اند که باعث شده است سهم در محدوده قیمت پایانی بسته شود. همچنین به بیان تحلیل گران تکنیکال در صورتیکه سایه پایینی در کندل بلند باشد نشان دهنده فروشندگان قوی است.

این امر باعث کاهش قیمت سهم در بورس می شود ولی نشان دهنده این موضوع هم می باشد که در سهم خریداران خیلی قوی هم وجود داشته اند که باعث شده است سهم در محدوده قیمت آغازین بسته شود.

تحلیل تکنیکال و الگوی سایه بلند در کندل استیک (Long shadow pattern)

در این الگو سایه بلند قیمت پایانی (Close) کندل را نشان می دهد و بیانگرحداکثر یا حداقل قیمت سهم در بورس می باشد. سایه هایی که حداقل دو برابر طول کندل باشند تمایل زیادی به برگشت دارند. به بیان تحلیل گران تکنیکال روش معامله با الگوی کندل سایه بلند به این صورت می باشد که باید منتظر کندل با سایه بلند بود تا زمانی که قیمت بسته شود. سپس می بایست با قیمت آغازین کندل بعدی معامله کنیم. در الگوی سایه بلند باید حد ضرر خود را در بالاترین و یا پایین ترین سایه کندل استیک قرار داد.

مقاله ای با عنوان آموزش بورس و یادگیری روش معامله گری در بورس در وب سایت ثروت آفرین منتشر شده است. این مقاله روش های معامله گری را آموزش می دهد و کمک می کند تا سرمایه گذاری موفق تری در بورس داشته باشید.

آموزش 35 الگوی کندل استیک در تحلیل تکنیکال

برای آشنایی با الگوهای کندلی در تحلیل تکنیکال 35 نمونه مهم از الگوهای تکی و منفرد را بررسی میکنیم.

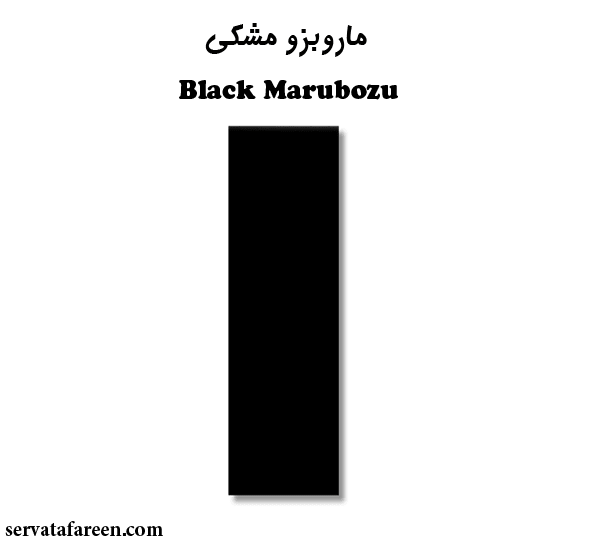

الگوی کندل ماروبزو مشکی در تحلیل تکنیکال (Black Marubozu)

الگوی کندل استیک ماروبزو مشکی دارای یک روند نزولی در بورس می باشد و در تحلیل تکنیکال کاربرد زیادی دارد. سایه بالایی و سایه پایینی در این الگو مشاهده نمیشود. الگوی شمعی ماروبزو مشکی نشان دهنده فشار بیشتر فروشندگان در بورس است. بر این اساس، روند سهم به سمت روند نزولی یا ادامه دار بودن روند نزولی می باشد. در الگوی کندل ماروبزو مشکی قیمت باز شدن سهم برابر است با قیمت سقف و همچنین قیمت بسته شدن سهم با قیمت کف مساوی است.

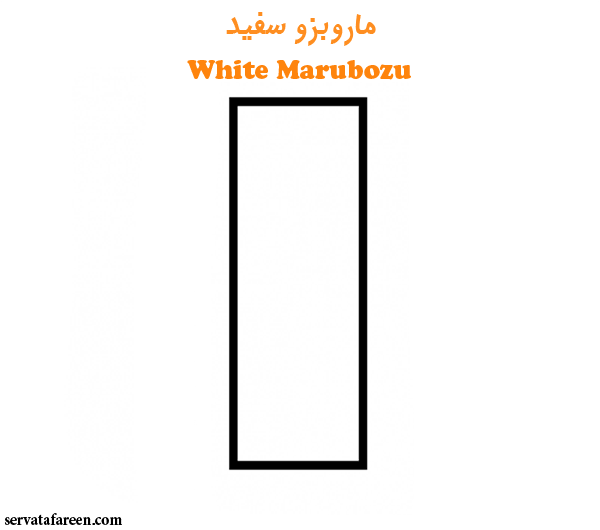

الگوی کندل ماروبزو سفید در تحلیل تکنیکال (White Marubozu)

الگوی کندل استیک ماروبوزو سفید نشان دهنده بازار صعودی بورس است این الگو هم کاربرد زیادی در تحلیل تکنیکال دارد. در این الگو سایه بالایی و پایینی در کندل دیده نمیشود. الگوی شمعی ماروبزو سفید نشان دهنده فشار زیاد خریداران بورس است. بر این اساس، روند سهم به سمت روند صعودی یا ادامه دار بودن روند صعودی می باشد. در الگوی کندل ماروبزو سفید قیمت باز شدن سهم برابر است با قیمت کف و قیمت بسته شدن سهم نیز با قیمت سقف مساوی است.

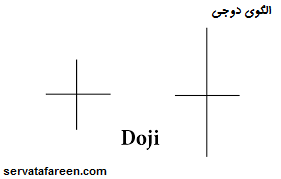

الگوی کندل دوجی (Doji)

الگوی کندل استیک دوجی نشان دهنده قیمت شروع و پایان یکسان سهم در تحلیل تکنیکال بورس می باشد. الگوی کندل دوجی دارای بدنه نازک است و به صورت یک خط نازک و باریک است. در این الگو شک و دودلی بین خریداران و فروشندگان سهم در بورس وجود دارد.

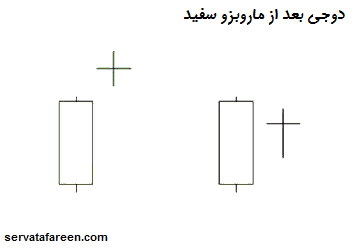

الگوی کندل استیک دوجی بعد از الگوی ماروبزو سفید

اگر الگوی کندل دوجی بعد از الگوی شمعی ماروبزو سفید دیده شود تحلیل گران این حالت را نشانه این می بینند که خریداران بورس قدرت خود را از دست دادهاند. در این الگو برای ادامه رشد صعودی سهم باید خریداران جدید وارد بازار بورس شوند.

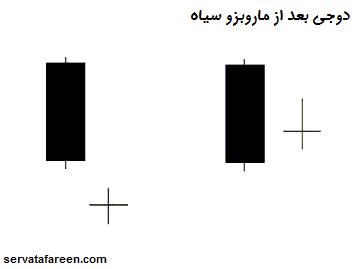

الگوی کندل دوجی بعد از الگوی ماروبزو سیاه

اگر الگوی دوجی بعد از الگوی کندل استیک ماروبزو سیاه دیده شود به بیان تحلیل گران تکنیکال فروشندگان سهام اندک هستند. برای اینکه سهم به نزول خود ادامه دهد نیاز به فروشندگان جدیدی می باشد تا سهم افت بیشتری کند.

انواع الگوهای کندل استیک دوجی

1- الگوی دوجی پایه بلند (Long leg doji)

2- الگوی دوجی سنگ قبر (Grave Stone Doji)

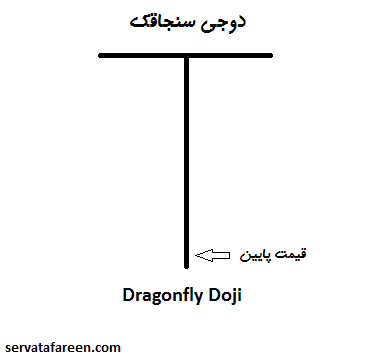

3- الگوی دوجی سنجاقک (Dragonfly Doji)

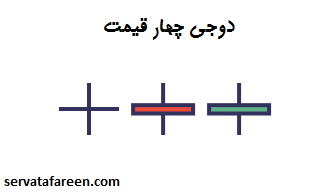

4- الگوی دوجی چهار قیمت (Four Price Doji)

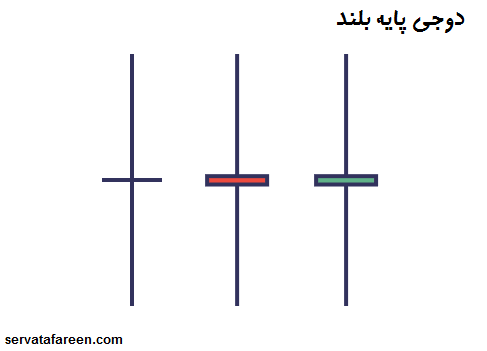

الگوی کندل دوجی پایه بلند (Long leg Doji)

الگوی کندل دوجی پایه بلند نشان دهنده قیمت شروع و پایان برابر در بورس می باشد. به بیان تحلیل گران تکنیکال در این کندل قدرت خریداران و فروشندگان سهام در بورس با هم برابری می کند و بی تصمیمی را در این کندل شاهد هستیم.

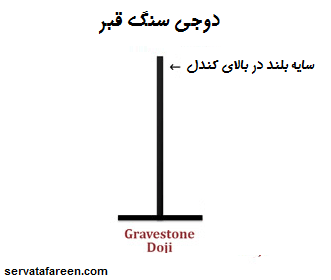

الگوی کندل دوجی سنگ قبر (Grave Stone Doji)

کندل استیک دوجی سنگ قبر دارای پایه بلند در بالا می باشد و یا سایه پایینی خیلی کوتاه دارد. در تحلیل تکنیکال این کندل نشان دهنده قیمت شروع و پایان برابر است. باید توجه داشت کندل دوجی سنگ قبر قدرت فروشندگان بازار بورس را نشان می دهد.

در تحلیل تکنیکال بورس پس از یک موج صعودی در صورت مشاهده کندل دوجی سنگ قبر از این کندل به عنوان سیگنال قوی فروش استفاده می شود.

الگوی کندل دوجی سنجاقک (Dragonfly Doji)

کندل دوجی سنجاقک دارای پایه بلند در پایین می باشد و یا سایه بالایی خیلی کوتاه دارد. در تحلیل تکنیکال این کندل نشان دهنده قیمت شروع و پایان برابر است. باید توجه داشت کندل دوجی سنجاقک قدرت خریداران بازار بورس را نشان می دهد.

در تحلیل تکنیکال بورس پس از یک موج نزولی در صورت مشاهده کندل استیک دوجی سنجاقک از این کندل به عنوان سیگنال قوی خرید استفاده می شود.

الگوی کندل دوجی چهار قیمت (Four Price Doji)

کندل دوجی چهار قیمت کاربرد خیلی خاصی در تحلیل تکنیکال بورس ندارد. تحلیل گران تکنیکال اهمیت چندانی به این کندل نمی دهند. کندل استیک دوجی چهار قیمت بیانگر این است که بالاترین قیمت و پایین ترین قیمت و همچنین قیمت آغازین و قیمت پایانی تماما در یک قیمت بوده و تغییر مهمی نداشته است. این کندل بیشتر در صف های خرید و فروش بازار بورس تشکیل می شود.

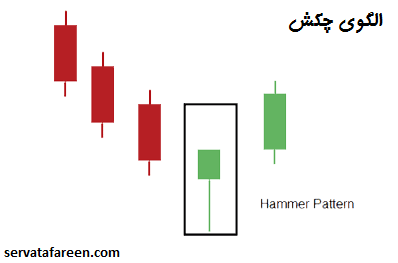

الگوی کندل چکش در تحلیل تکنیکال (Hammer)

الگوی کندل استیک چکش یکی از مهم ترین الگوهای تکنیکال برای معامله گران و تحلیل بازار در بورس می باشد. این الگو به الگوی کندل پین بار صعودی نیز مشهور است. الگوی شمعی چکش به طور معمول در روند نزولی و یا در انتهای روند نزولی به وجود می آید.

کندل چکش دارای سه خصوصیت مهم در تحلیل تکنیکال می باشد:

اولین خصوصیت این است که بدنه کندل در بخش بالای آن می باشد. دومین خصوصیت این است که سایه پایینی کندل بلند است و تقریبا دو تا سه برابر اندازه بدنه کندل میباشد. سومین خصوصیت اصلی این است که در کندل چکش سایه بالایی وجود ندارد و یا بسیار کوتاه است.

الگوی کندل چکش نشان میدهد پس از حرکت نزولی خریداران وارد بازار شده و قیمت را افزایش داده اند. تحلیل گران بعد از مشاهده الگوی کندل استیک چکش صبر می کنند تا قیمت از سقف الگو بالاتر رود و بعد از آن نسبت به خرید اقدام می کنند.

در الگوی چکش رنگ بدنه اهمیت چندانی ندارد. ولی در صورتی که رنگ بدنه سفید باشد نشان از قدرت زیاد الگو برای بازگشت است و امکان زیادی وجود دارد که قیمت سهم در بورس افزایش یابد. تحلیلگران تکنیکال برای معامله با این الگو صبر می کنند تا کندل چکش خرید بسته شود و سپس با کندل بعدی معامله خود را آغاز می کنند. در این الگو حد ضرر را باید در بالاترین و یا پایین ترین کندل قرار داد.

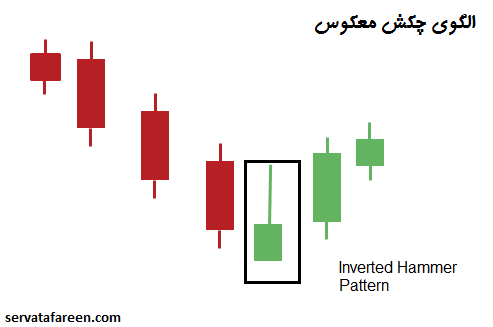

الگوی کندل چکش معکوس در تحلیل تکنیکال (Inverted Hammer)

الگوی کندل استیک چکش معکوس شباهت زیادی به الگوی چکش در تحلیل تکنیکال دارد. الگوی چکش معکوس همانند الگوی چکش در انتهای یک روند نزولی تشکیل می شود. در این الگو بدنه در انتهای کندل قرار دارد و اندازه بدنه کندل یک دوم سایه بالایی است. همچنین در این کندل رنگ بدنه سفید بیانگر قدرت زیاد کندل برای بازگشت روند در بورس می باشد.

الگوی شمعی چکش معکوس حالت هشدار در تحلیل تکنیکال دارد. این الگوی از یک بدنه صعودی کوچک و سایه ای بلند در بالای کندل تشکیل شده است. سایه در این کندل سه برابر بدنه کندل ارتفاع دارد. در تحلیل تکنیکال الگوی چکش معکوس نشان می دهد که خریداران وارد بازار شده اند و قیمت را افزایش داده اند ولی قدرت چندانی نداشته اند و همچنین فروشندگان توانسته اند قیمت را کاهش دهند.

به بیان تحلیل گران تکنیکال بعد از مشاهده الگوی کندل چکش معکوس بهتر است صبر کرد تا قیمت سهم از سقف کندل بالاتر رود و سپس وارد پوزیشن خرید در بورس شد.

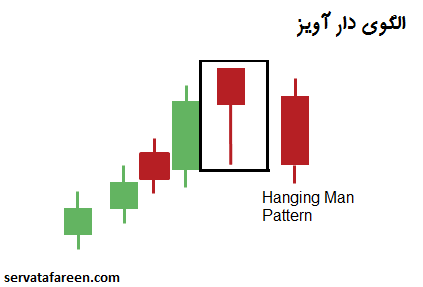

الگوی کندل دار آویز در تحلیل تکنیکال (Hanging Man)

الگوی کندل دار آویز در انتهای یک روند صعودی در بورس به وجود می آید. این الگو نشان دهنده تغییر الگو به سمت روند نزولی است. کندل دار آویز معمولا در نقاط مقاومت سهم تشکیل می شود. مهمترین خصوصیت در الگوی کندل استیک دار آویز این است که بدنه کندل در بالا می باشد. از دیگر خصوصیات الگوی دار آویز در تحلیل تکنیکال این است که سایه پایینی حداقل دو برابر بدنه کندل میباشد.

کندل دار آویز سایه بالایی ندارد و یا سایه بالایی خیلی کوتاه دارد. رنگ بدنه در این کندل چندان اهمیت ندارد ولی رنگ بدنه مشکی بیانگر قدرت زیاد کندل برای برگشت می باشد. بعد از مشاهده این کندل بهتر است صبر کنیم تا کندل بعدی نیز نزولی بسته شود. این کار کمک می کند تا قدرت فروشندگان در بازار بورس را بررسی کنیم.

روش دیگر برای پوزیشن فروش به این صورت است که پس از مشاهده این الگو باید منتظر بمانیم تا قیمت از کف سایه پایینی پایین تر برود و بعد از می توان نسبت به فروش سهم در بازار بورس اقدام کرد.

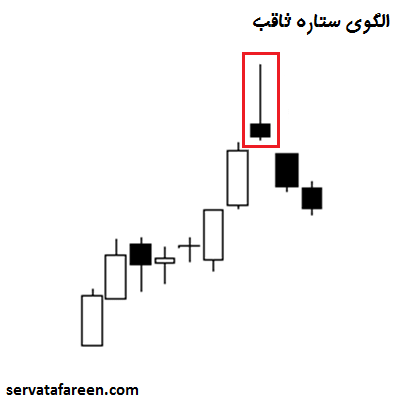

الگوی کندل ستاره ثاقب در تحلیل تکنیکال (Shooting Star)

الگوی کندل ستاره ثاقب یکی از الگوهای مهم برای تحلیل گران تکنیکال می باشد. این الگو با نام پین بار نزولی در بورس نیز مشهور است. الگوی شوتینگ استار یا ستاره ثاقب در انتهای روند صعودی تشکیل می شود.

در الگوی شوتینگ استار بدنه در انتهای پایینی الگو می باشد و اندازه سایه بالایی کندل دو برابر بدنه آن می باشد و سایه پایینی کندل بسیار کوتاه و یا فاقد سایه پایینی آن است. در الگوی کندل استیک شوتینگ استا رنگ بدنه چندان تفاوتی ندارد ولی بدنه نزولی و مشکی قدرت زیاد این الگو برای بازگشت روند در بورس را نشان می دهد.

به بیان تحلیل گران تکنیکال زمانی که کندل کندل ستاره ثاقب تشکیل می شود فروشندگان وارد بازار شده اند و باعث افزایش فشار فروش می شوند و می توان انتظار افت بیشتر سهم را داشت. پس از شکل گیری کندل ستاره ثاقب می توان صبر کرد تا قیمت از کف الگوی کندل پایین تر رود و سپس وارد پوزیشن فروش شد.

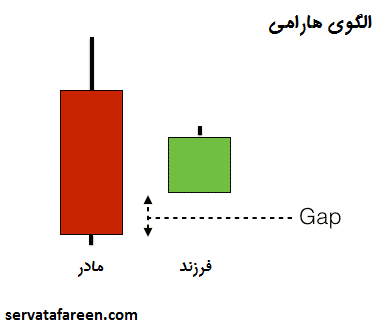

الگوی کندل هارامی در تحلیل تکنیکال (Harami)

هارامی در اصل ریشه ای ژاپنی دارد و در زبان ژاپنی به معنای باردار بودن می باشد. الگوی کندل استیک هارامی شامل دو کندل می باشد:

کندل اول در این الگو نقش مادر و کندل دوم نقش فرزند را ایفا می کند. در الگوی شمعی هارامی توقف و یا کند شدن روند سهم در بورس مهمترین برداشتی است که تحلیل گران تکنیکال بعد از مشاهده این الگو از آن برداشت می کنند.

معمولاً رنگ کندلها در الگوی کندل هارامی متفاوت می باشد. به عنوان مثال در صورتیکه کندل مادر سفید باشد کندل کودک معمولاً به رنگ مشکی است. در الگوی هارامی رنگ سفید نشانه مثبت بودن و رنگ مشکی نشانه منفی بودن است.

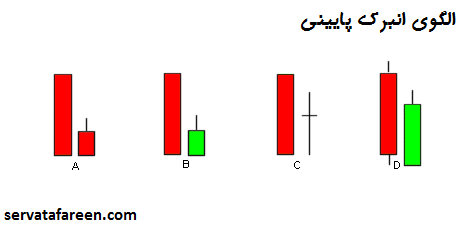

الگوی کندل انبرک پایینی در تحلیل تکنیکال (Tweezers Bottom)

الگوی کندل استیک انبرک پایینی دو شمع با رنگهای متفاوت می باشد. در الگوی انبرک پایینی ابتدا شمع نزولی که به رنگ مشکی است تشکیل میشود. در این کندل اندازه بدنه شمع نزولی بزرگ می باشد و این کندل بدون سایه است. به بیان تحلیلگران تکنیکال بورس پس از اینکه شمع اول در این الگو تشکیل شد و نوبت به تشکیل شمع دوم رسید، شمع دوم در محدوده قیمتی شمع اول تشکیل خواهد شد.

در الگوی کندل انبرک پایینی شمع دوم معمولاً به صورت دوجی یا چکش معکوس تشکیل خواهد شد. این الگو در انتهای روند نزولی تشکیل می شود و انتظار می رود با مشاهده این الگو قیمت سهم رشد کند.

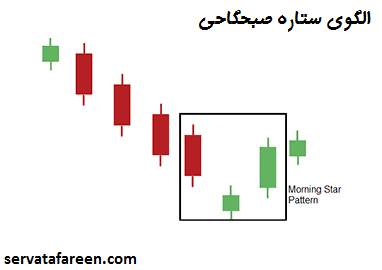

الگوی کندل ستاره صبحگاهی در تحلیل تکنیکال (Morning Star)

الگوی کندل ستاره صبحگاهی دارای سه شمع می باشد. مهم ترین نتیجهای که از الگوی کندل استیک ستاره صبحگاهی در تحلیل تکنیکال استخراج می شود آغاز یک روند صعودی در پایان یک روند نزولی در بورس است. با این تعریف الگوی ستاره صبحگاهی در انتهای روند نزولی تشکیل می شود و هر شمع دارای پیام خاصی است.

به بیان تحلیل گران تکنیکال در این الگو شمع اول نزولی و بسیار پرقدرت است. شمع دوم معمولاً فاقد بدنه ای بزرگ و سایه می باشد و میتواند به شکل صعودی یا نزولی تشکیل شود. شمع سوم نیز نسبت به شمع دوم حالت صعودی دارد.

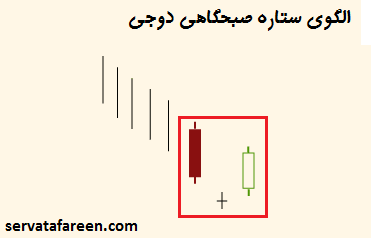

الگوی کندل ستاره صبحگاهی دوجی در تحلیل تکنیکال (Morning Doji Star)

الگوی کندل استیک ستاره صبحگاهی دوجی خیلی شبیه به الگوی ستاره صبحگاهی در تحلیل تکنیکال است. تفاوتی که این الگو با الگوی ستاره صبحگاهی دارد این است که بین شمع اول و دوم و همچنین بین شمع دوم و سوم شکافی وجود ندارد.

در الگوی کندل ستاره صبحگاهی دوجی شمع اول نزولی و خیلی قوی تشکیل می شود. شمع دوم به صورت دوجی و شمع سوم دارای بدنه صعودی است. همچنین شمع سوم به صورت صعودی بسته می شود و هشدار پایان روند نزولی و شروع یک روند صعودی در یک سهم بورسی آغاز می شود.

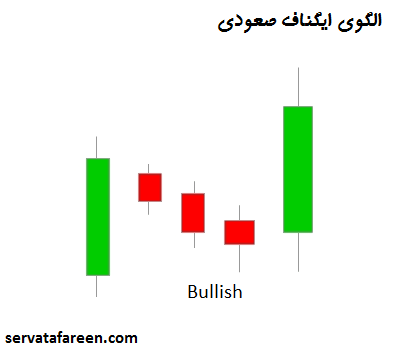

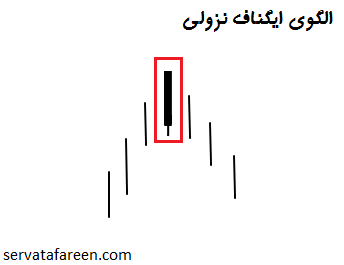

انواع الگوهای کندل استیک اینگالف :

دو نوع الگوی اینگالف داریم و شامل اینگالف صعودی و نزولی می باشد. (Bullish and bearish)

الگوی کندل اینگالف صعودی در تحلیل تکنیکال (Bullish)

الگوی کندل استیک اینگالف صعودی زمانی شکل می گیرد که بدنه قیمتی کندل یک یا چند کندل قبل از خود را در بر می گیرد. در این الگو، کندلی که شمع های بیشتری را بپوشاند قدرت زیادی برای ادامه روند صعودی در تحلیل تکنیکال دارد.

زمانی که الگوی اینگالف صعودی مشاهده شد باید منتظر کندل بعدی ماند و بعد از آن پوزیشن خرید در بازار بورس گرفت. حد ضرر در الگوی کندل اینگالف صعودی را باید در پایین کندل اینگالف قرار داد.

الگوی کندل اینگالف نزولی در تحلیل تکنیکال (bearish)

کندل اینگالف نزولی زمانی شکل می گیرد که بدنه قیمتی کندل یک یا چند کندل قبل از خود را در بر می گیرد. در این الگو کندلی که شمع های بیشتری را در برگیرد قدرت زیادی برای ادامه روند نزولی در بورس دارد.

در تحلیل تکنیکال زمانی که الگوی اینگالف نزولی مشاهده شد باید منتظر کندل بعدی ماند و بعد از آن پوزیشن فروش گرفت. حد ضرر درالگوی کندل اینگالف نزولی را باید در بالای کندل اینگالف قرار داد.

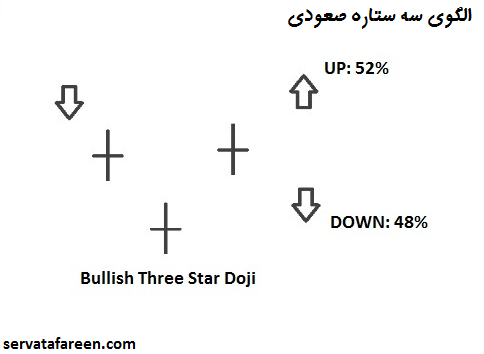

الگوی کندل سه ستاره صعودی در تحلیل تکنیکال (Bullish Tri-Star)

الگوی کندل استیک سه ستاره صعودی دارای سه شمع در تحلیل تکنیکال بورس می باشد. در صورتی که در الگوی سه ستاره صعودی بین شمع اول و شمع دوم شکاف نزولی باشد و بین شمع دوم و شمع سوم نیز یک شکاف صعودی شکل بگیرد میتواند قدرت الگو مبنی بر تغییر روند از نزولی به صعودی باشد.

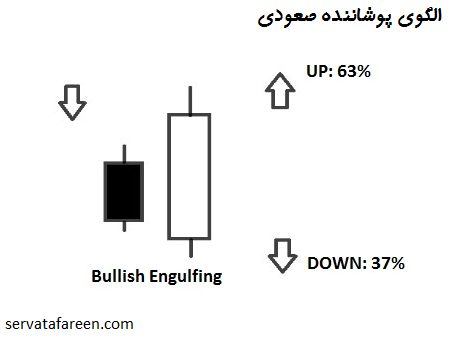

الگوی کندل پوشاننده صعودی در تحلیل تکنیکال (Bullish Engulfing Pattern)

الگوی کندل استیک پوشاننده صعودی دارای دو شمع می باشد که این دو شمع رنگ های متضاد دارند. کندل پوشاننده صعودی در انتهای روند نزولی در بورس تشکیل میشود. شمع اول دارای بدنه مشکی و شمع دوم بدنه سفید دارد و نشان دهنده روند صعودی در تحلیل تکنیکال است.

در الگوی پوشاننده صعودی بدنه شمع دوم کل بذنه شمع اول را پوشش میدهد. به بیان تحلیل گران تکنیکال در این الگو وجود سایه ها اهمیتی ندارد.

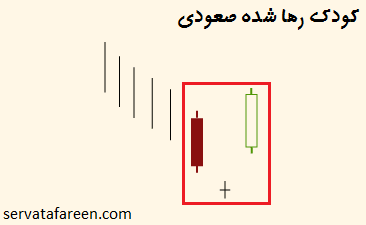

الگوی کندل کودک رها شده صعودی در تحلیل تکنیکال (Bullish Abandoned Baby)

الگوی کندل کودک رها شده صعودی در انتهای یک روند نزولی پس از یک شمع نزولی بسیار قوی و با شکافی نزولی تا شمع بعدی تشکیل می شود. در الگوی کندل استیک کودک رها شده صعودی شمع بعدی بصورت ستاره دوجی بسته شده و فاصله بسته شدن کندل تا کندل بعدی دارای شکاف می باشد.

به بیان تحلیل گران تکنیکال در این الگو در صورتیکه شمع سوم به صورت سفید بسته شود هشداری برای پایان روند نزولی و آغاز یک روند صعودی در بورس می باشد.

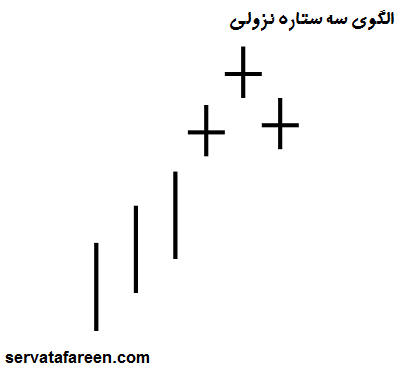

الگوی کندل سه ستاره نزولی در تحلیل تکنیکال (Bearish Tri-Star)

الگوی کندل استیک سه ستاره نزولی از ترکیب سه شمع دوجی تشکیل شده است. در الگوی شمعی سه ستاره نزولی اندازه سایه ها در این سه کندل اهمیت چندانی در تحلیل تکنیکال ندارد. ولی وجود شکاف صعودی بین شمع اول و دوم و همچنین شکاف نزولی بین شمع دوم و سوم قدرت زیاد الگو برای تغییر روند کندل از روند صعودی به روند نزولی در بورس می باشد.

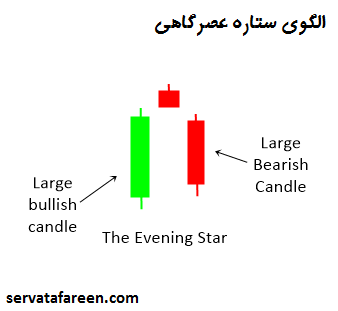

الگوی کندل ستاره عصرگاهی در تحلیل تکنیکال (Evening Star)

الگوی کندل ستاره عصرگاهی دارای سه شمع در تحلیل تکنیکال می باشد. الگوی کندل ستاره عصرگاهی بیانگر شروع یک روند نزولی در انتهای روند صعودی در بورس می باشد.

در این الگو شمع اول صعودی و بسیار پرقدرت است. شمع دوم دارای بدنه کوچک و عموما بدون سایه است. شمع سوم در این الگو نزولی می باشد.

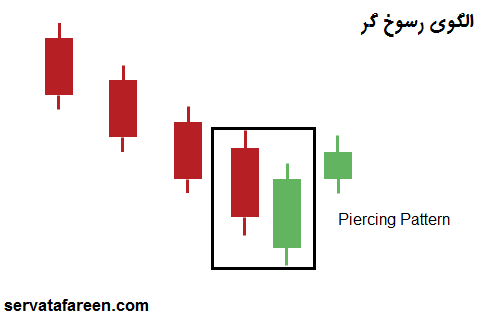

الگوی کندل رسوخ گر در تحلیل تکنیکال (piercing)

الگوی کندل رسوخ گر نقطه مقابل کندل ابر تیره در تحلیل تکنیکال می باشد. در کندل رسوخ گر ابتدا شمع مشکی تشکیل خواهد شد و سپس شمع سفید تشکیل می شود و حداقل ۵۰ درصد از شمع مشکی را پوشش می دهد. با دیدن الگوی کندل استیک رسوخ گر معمولا شاهد افزایش قیمت سهم در بورس و تغییر روند از نزولی به صعودی خواهیم بود.

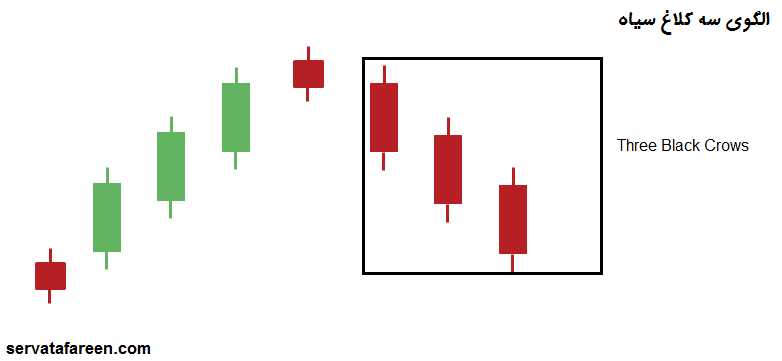

الگوی کندل سه کلاغ سیاه در تحلیل تکنیکال (Three Black Crows)

الگوی کندل سه کلاغ سیاه نشان دهنده ریزش قیمت سهم در بورس می باشد. این الگو نشان دهنده ادامه دار بودن روند نزولی و کاهش قیمت سهم می باشد.

الگوی کندل استیک سه کلاغ سیاه دارای سه شمع در تحلیل تکنیکال می باشد. رنگ بدنه در این الگو مشکی است و معمولاً اندازه بنده شمع ها با یکدیگر برابر می باشد.

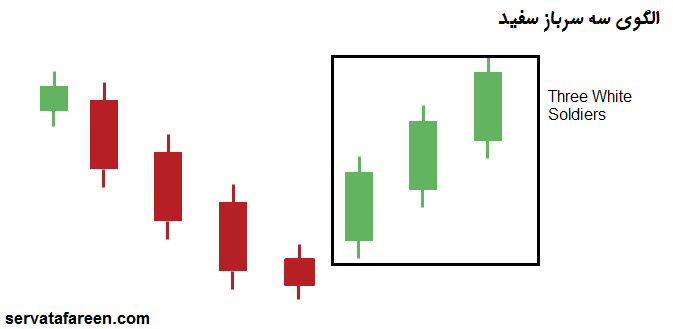

الگوی کندل سه سرباز سفید یا سه مکعب سفید در تحلیل تکنیکال (Three White Soldiers)

الگوی کندل سه مکعب سفید دارای سه شمع به رنگ سفید می باشد. در الگوی کندل استیک سه مکعب سفید بین شمع ها شکاف نزولی وجود دارد که نشان دهنده تغییر روند بسیار قوی از نزولی به صعودی در تحلیل تکنیکال است. در این الگو روند تمام شمع ها در بورس صعودی می باشد.

همچنین در این الگو سایه ها معمولا کوتاه است و با بسته شدن شمع سوم سیگنال بسیار قوی تغییر روند از نزولی به صعودی به وجود می آید. الگوی سه مکعب سفید یا سه سرباز سفید نشان دهنده خریداران بسیار قوی در بازار می باشد و عموما بعد از تشکیل این الگو قیمت سهم در بورس رشد می کند.

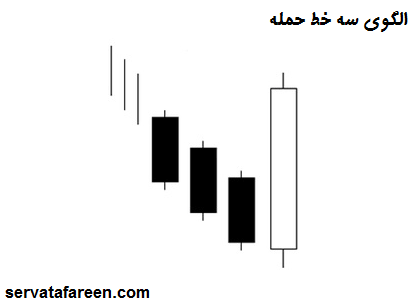

الگوی کندل سه خط حمله در تحلیل تکنیکال (Three Line Strike)

الگوی کندل سه خط حمله دارای سه شمع به شکل نزولی است و بعد از مشاهده این سه شمع یک شمع با بدنه بزرگ و به صورت صعودی تشکیل می شود.

بعد از مشاهده این الگو معمولا قیمت سهم در محدوده شمع اول باز می شود. تحلیل گران تکنیکال الگوی کندل استیک سه خط حمله را معمولا با الگوهای دیگر در بورس مورد استفاده قرار میدهند.

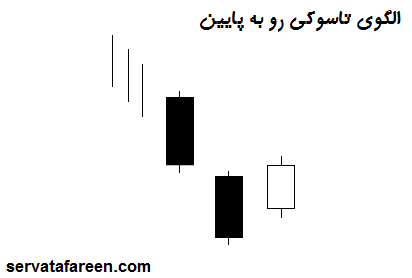

الگوی کندل تاسوکی رو به پایین در تحلیل تکنیکال (Downside Tasuki)

الگوی کندل استیک تاسوکی رو به پایین دارای سه شمع در تحلیل تکنیکال است. این الگو در میانه روند نزولی تشکیل می شود. در این الگو دو شمع اول به صورت نزولی و با رنگ مشکی و شمع سوم به صورت صعودی و به رنگ سفید می باشد.

در الگوی کندل تاسوکی رو به پایین شمع صعودی در میان شکاف قیمتی شمع اول و دوم تشکیل میشود. در این الگو دو شمع مشکی و نزولی بیانگر قدرت فروشندگان و شمع سفید و صعودی بیانگر شناسایی سود توسط فروشندگان در بورس می باشد.

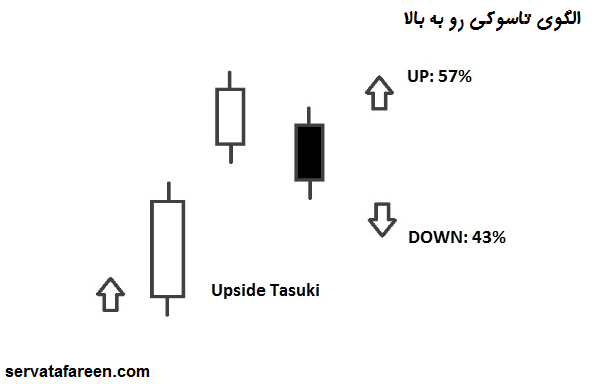

الگوی کندل تاسوکی رو به بالا در تحلیل تکنیکال (Upside Tasuki)

الگوی کندل استیک تاسوکی رو به بالا دارای سه شمع است. این الگو در میانه روند صعودی تشکیل می شود. در این الگو دو شمع اول به صورت صعودی و با رنگ سفید و شمع سوم به صورت نزولی و به رنگ مشکی می باشد.

در الگوی کندل تاسوکی رو به بالا شمع نزولی در میان شکاف قیمتی شمع اول و دوم تشکیل میشود. در این الگو دو شمع سفید و صعودی بیانگر قدرت خریداران و شمع مشکی و نزولی بیانگر شناسایی سود توسط خریداران در بورس می باشد.

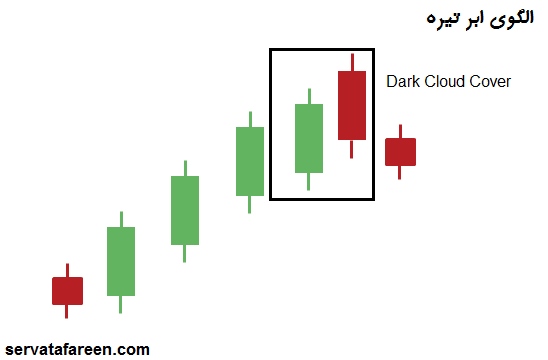

الگوی کندل ابر تیره در تحلیل تکنیکال (Dark cloud Cover)

الگوی کندل استیک ابر تیره دارای دو شمع با رنگ های متفاوت در تحلیل تکنیکال می باشد. کندل ابر تیره نشان دهنده رسیدن سهم به نقطه مقاومت در بورس می باشد. شمع ها در الگوی کندل ابر تیره دارای بدنه بزرگ هستند.

در این الگو ابتدا شمع اول با رنگ سفید تشکیل میشود. بعد از آن شمع دوم تشکیل می شود و حداقل ۵۰ درصد از شمع اول را پوشش می دهد. در صورتیکه این شمع ها در نقاطی بالاتر از سایر شمع ها تشکیل شود نشان دهنده تغییر روند از صعودی به نزولی سهم در بورس است.

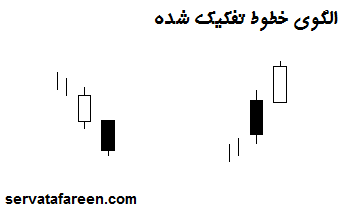

الگوی کندل خطوط تفکیک شده در تحلیل تکنیکال (Separating Lines)

الگوی کندل خطوط تفکیک شده با ایجاد دو کندل در اواسط روند، هشدار ادامه دار بودن روند در بازار بورس را اعلام می کند. در این الگو در حالت های نزولی و صعودی دو شکاف قبل از کندل اول و بعد از کندل اول تشکیل می شود.

در الگوی کندل استیک خطوط تفکیک شده شمع دوم باید در جهت روند اصلی بسته شده و قبل از آن شکاف داشته باشد. این الگو کم اتفاق می افتد ولی اعتبار بسیار بالایی در تحلیل تکنیکال و برای ادامه روند دارد.

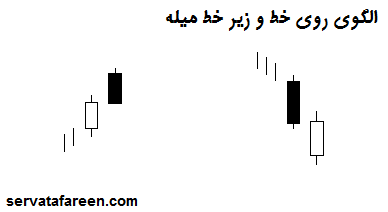

الگوی کندل روی خط میله و زیر خط میله در تحلیل تکنیکال (In Neck Line – On Neck Line)

الگوی کندل استیک روی خط و زیر خط میله شباهت زیادی به الگوی ادامه دهنده قبلی در تحلیل تکنیکال دارد. ولی در این الگو قبل از شمع اول شکافی مشاهده نمی شود.

در این الگوی کندل روی خط و زیر خط میله در فاصله بین شمع اول و دوم شکاف وجود دارد. همچنین قیمت پایانی کندل دوم در محدوده قیمتی بدنه کندل اول بسته نمی شود. این الگو نیز اعتبار بسیار بالایی برای ادامه روند در بورس دارد.

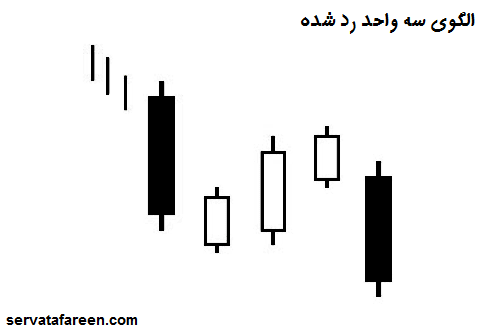

الگوی کندل سه واحد رد شده در تحلیل تکنیکال (Falling Three Methods)

الگوی کندل استیک سه واحد رد شده در میانه روند نزولی بوجود می آید. به بیان تحلیل گران تکنیکال در این الگو شمع اول با بدنه ای تقریبا بزرگ تشکیل میشود و نزولی است.

در این الگو سه شمع بعدی به صورت منفرد و در مجموع نمیتوانند از قیمت بالایی شمع اول عبور کنند. همچنین اگر شمعی نزولی پایین تر از چهار شمع قبلی بسته شود باید منتظر ادامه دارد بودن روند نزولی یک سهم در بورس بود.

پیشنهاد می کنم سری مقالات روانشناسی بازار بورس که بخش اول در مورد روانشناسی بازار بورس و تابلو خوانی حجم معاملات بخش دوم مقاله در مورد شناسایی کد به کد و بلوکی و بخش سوم مقاله در مورد نسبت خریداران به فروشندگان می باشد را حتما مطالعه نمایید.

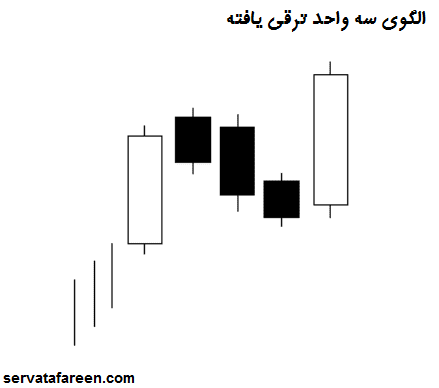

الگوی کندل سه واحد ترقی یافته در تحلیل تکنیکال (Rising Three Methods)

الگوی کندل سه واحد ترقی یافته در میانه روند صعودی در بازار بورس بوجود می آید. به بیان تحلیل گران تکنیکال در این الگو شمع اول با بدنه ای تقریبا بزرگ تشکیل میشود و صعودی است.

در این الگو سه شمع بعدی به صورت منفرد و در مجموع نمیتوانند از قیمت پایینی شمع اول عبور کنند. همچنین اگر شمعی صعودی بالاتر از چهار شمع قبلی بسته شود باید منتظر ادامه دارد بودن روند صعودی یک سهم در بورس بود.

پیشنهاد می کنم محصول فیلترهای نوسان گیری در بورس که شامل 3 فیلتر تخصصی می باشد را مشاهده کنید. برای توضیحات تکمیلی در خصوص این 3 فیلتر که به صورت تخصصی کدنویسی شده و فقط در وب سایت ثروت آفرین موجود می باشد محصول فیلترهای کاربردی بورس (نوسانگیری کوتاه مدت) را مشاهده کنید.

سوالات متداول در مورد کندل استیک

آیا یادگیری کندل استیک در بورس ضرورت دارد؟

آیا لازم است به تمام الگوهای کندل استیک تسلط داشته باشیم؟

آیا غیر از این الگوهای کندل استیک الگوهای دیگری هم هستند؟

آیا فقط با یادگیری الگوهای کندل استیک میتوان ترید کردن را شروع کرد؟

آیا در سایت ثروت آفرین آموزش ویدئویی در مورد کندل استیکها وجود دارد؟

جمع بندی

تحلیل گران در بورس باید با انواع الگوهای کندل استیک در تحلیل تکنیکال آشنایی داشته باشند. کندل ها اطلاعات بسیار با ارزشی در اختیار معامله گران در بازارهای مالی و بورس قرار می دهند. الگوهای کندل در تحلیل تکنیکال هر کدام تابع قوانینی می باشند که لازم است هر تحلیل گر تکنیکالی در کنار روش های دیگر به آنها اشراف کامل داشته باشد.

بسیاری از افرادی که در بازار بورس فعالیت می کنند و سودهای زیادی از این بازار می برند الگوهای کندل یا شمعی (Candle Stick) را با سطوح فیبوناچی و یا فیلترهای کاربردی بورس ادغام می کنند. نکته بسیار مهم در موفقیت در بازارهای مالی و بورس این است که روش های مختلف را با یکدیگر ترکیب کنید تا شانس موفقیت شما چند برابر افزایش یابد.

در این مقاله سعی کردم آموزش الگوهای کندل استیک در تحلیل تکنیکال را به صورت علمی و ساده بیان کنم. امیدوارم با استفاده از روش های گفته شده در این مقاله بتوانید در معاملات خود به موفقیت برسید. لطفا سوال های خود در مورد الگوهای کندل استیک و بازارهای مالی و بورس را با ما در میان بگذارید. خوشحال می شوم بتوانم در زمینه بازار بورس داخل و خارج تا جایی که در توان دارم راهنمایی لازم را داشته باشم.

لطفا دیدگاه های خود را با دیگر کاربران ثروت آفرین و در قسمت نظرات وب سایت در پایین همین صفحه به اشتراک بگذارید.

ثروت آفرین آموزش سرمایه گذاری در بورس و کسب و کار اینترنتی در وب سایت ثروت آفرین

ثروت آفرین آموزش سرمایه گذاری در بورس و کسب و کار اینترنتی در وب سایت ثروت آفرین

خسته نباشید

از اینکه این مباحث مهم را بی منت در اختیار دیگران قرار میدید کمال تشکر را دارم.

درود محمد عزیز

از نظر ارزشمند شما بسیار سپاسگزاریم.

درود و عرض احترام

دوستان به اندازه کافی حق مطلب را ادا کردند. به نوبه خودم لازم دیدم تشکر خودم رو نسبت به ارائه این مقاله بسیار کاربردی ابراز کنم. با تشکر ار زحمات شما

درود حسین عزیز

از توجه و ابراز لطف شما نسبت به مجموعه ثروت آفرین بی نهایت سپاسگزاریم.

سلام

میشه از این الگوها توی همه بازارها ازشون استفاده کرد؟

درود رضای عزیز

عملکرد کندل ها در همه بازارها یکسان و دارای استاندارد است و در کلیه بازارها می توانید از آن ها استفاده کنید.

سلام

واقعا مقاله هاتون نسبت به بقیه سایت ها بار علمی بالایی داره و خیلی کاربردیه. می خواستم اگه اجازه بدین از مقالاتتون با ذکر منبع توی سایتم استفاده کنم.

با تشکر

درود سینای عزیز

از توجه شما به مجموعه ثروت آفرین بینهایت سپاسگزاریم. مشکلی نیست با ذکر منبع استفاده فرمایید.

سلام

آیا ویدیو آموزشی در مورد کندل استیک دارید؟

درود سام عزیز

بله چندین ویدئو در مورد کندل استیک ها در بخش ویدئوهای سایت وجود دارد. از لینک زیر می توانید وارد بخش ویدئوها شوید.

ویدئوهای بورس

با سلام و احترام،

مقاله بسیار کاربردی منتشر کردین. با تشکر از زحماتتون

درود میلاد عزیز

از اینکه مقاله کندل استیک مورد توجه شما قرار گرفته است بسیار خوشحالیم.