آموزش کار با اندیکاتور MACD با توجه به درخواست های زیاد کاربران در خصوص یک آموزش کاربردی در خصوص کار با اندیکاتور مک دی در وبسایت ثروت آفرین تهیه شده است. اندیکاتور MACD یک شاخص محبوب برای دنبال کردن روند بازار است تا بتوانید معاملات بورسی انجام دهید.

این شاخص، برای تحلیل تکنیکال قیمت، به شما کمک میکند. ما در این مقاله، برای شما توضیح میدهیم که شاخص MACD چیست و چه طور میتوانید از آن، در تجارت و بازار بورس، استفاده کنید.

اکنون میتوانید در ویدیو آموزشی زیر آموزش کار با اندیکاتور MACD را مشاهده فرمایید.

در ادامه مقاله آموزش کار با اندیکاتور MACD در بازار بورس همراه ما باشید.

چرا آموزش کار با اندیکاتور MACD لازم است؟

شاخص واگرایی همگرایی میانگین متحرک – moving average convergence divergence – که به طور خلاصه به آن اندیکاتور MACD یا «شاخص مکدی» میگویند. میتواند فرصتها را در میان بازارهای مالی بورس، شناسایی کند و در تحلیل تکنیکال وضعیت بازار بورس یاری رسان شما باشد. یادگیری نحوه پیاده سازی این ابزار، در موفقیت یک معامله گر، بسیار موثر است. از این رو در این مقاله آموزش کار با اندیکاتور MACD را آموزش میدهیم و سه مورد از متداولترین استراتژیهای MACD را بررسی میکنیم.

پیشنهاد می کنم مقاله اندیکاتور میانگین متحرک چیست؟ – انواع میانگین متحرک ها را مطالعه کنید

اندیکاتور MACD چیست؟

شاخص یا اندیکاتور MACD یکی از رایجترین شاخص های تحلیل تکنیکال و از اندیکاتورهای دنبال کننده بازار است. بدین معنا که این شاخص، وضعیت یک دارایی – asset’s momentum را بررسی میکند تا مشخص نماید روند آن نزولی است یا صعودی؛ و بدین ترتیب میتواند برای ارائه سیگنال های تجاری و شناسایی فرصتهای بازار بورس، مورد استفاده قرار گیرد.

تعریف کوتاه اجزای MACD

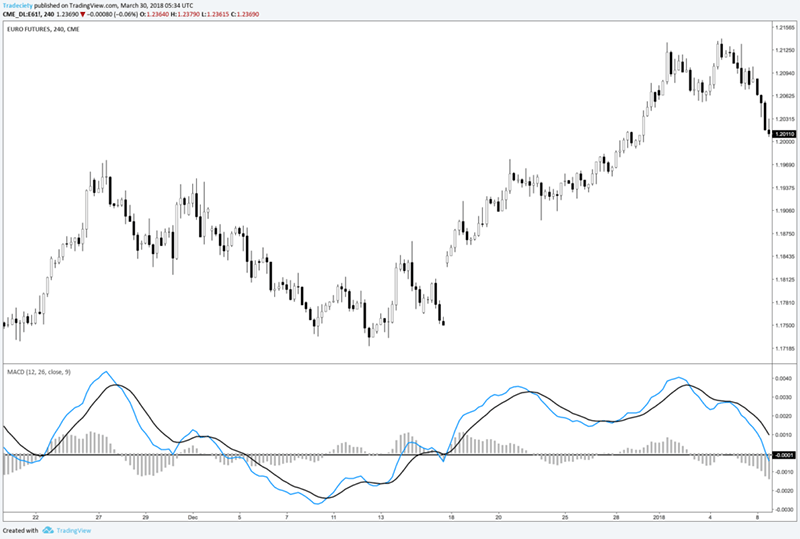

خط MACD: خط MACD، قلب شاخص MACD است و به صورت پیشفرض، تفاضل میان بازههای 12تایی EMA میانگین متحرک نمایی و بازههای 26 تایی EMA است؛ یعنی خط MACD، اساسا یک سیستم متقاطع میانگین حرکتی کامل و خودکار است.

خط سیگنال: خط سیگنال، تفاضل بازه 9 تایی EMA از خط MACD است.

هیستوگرام مکدی: تفاضل خط MACD از خط سیگنال است.

پیشنهاد می کنم بخش اول مقاله روانشناسی بازار بورس و تابلو خوانی حجم معاملات را مطالعه کنید. بخش دوم مقاله در مورد شناسایی کد به کد و بلوکی و بخش سوم مقاله نیز در مورد نسبت خریداران به فروشندگان می باشد را حتما مشاهده نمایید.

شاخص MACD چه طور کار میکند؟

برای آموزش کار با اندیکاتور MACD و استفاده از آن برای تحلیل تکنیکال بازار بورس، لازم است بدانید که این شاخص اساسا چگونه کار میکند.

شاخص MACD با استفاده از سه جزء کار میکند: دو میانگین متحرک و یک هیستوگرام.

دو خط درون اندیکاتور، ممکن است مشابه میانگین های متحرک ساده (SMAs) به نظر برسند، اما در حقیقت آنها میانگین های متحرک نمایی چند لایه (EMAs) هستند. خط اصلی، یعنی آنکه کندتر حرکت میکند، خط MACD است و آنکه سریعتر حرکت میکند، خط سیگنال است.

اگر دو میانگین متحرک به هم برسند، گفته میشود که همگرا – converging – هستند و اگر از یکدیگر دور شوند، واگرا – diverging – گفته میشوند. تفاوت بین این دو خط، در هیستوگرام نشان داده میشود. اگر شاخص MACD در بالای خط صفر (zero line) معامله شود تایید میکند که روند بازار بورس، صعودی است و اگر در زیر آن انجام شود حاکی از روند نزولی بازار بورس، خواهد بود.

اگر مشخص شود که قیمت بازار، روند صعودی دارد رسیدن به سقف بالاتر و کف بالاتر، همچنین شکستن سطوح کلیدی مقاومت ممکن است معامله گران وارد موقعیتهای طولانی شوند، درحالیکه اگر دارایی، در یک روند نزولی قرار گیرد که با سقف پایینتر و کف پایینتر یا شکست در سطوح پشتیبانی، توصیف میشود و ممکن است یک موقعیت موقتی و کوتاه مدت را برای ورود داشته باشد.

پیشنهاد می کنم حتما مقاله آموزش اندیکاتور میانگین متحرک – استراتژی های میانگین متحرک را مطالعه نمایید

سه استراتژی تجاری متداول MACD

طیفی از استراتژی های MACD وجود دارد که برای آموزش کار با اندیکاتور MACD، لازم است با آنها آشنا شوید. این استراتژی ها، میتوانند با ارائه تحلیل تکنیکال، راهگشای شما برای یافتن فرصتها در بازار بورس، باشند.

سه مورد از محبوبترین استراتژیها عبارتند از:

- متقاطع (Crossovers)

- وارونه سازی هیستوگرام (Histogram reversals)

- عبور از صفر (Zero crosses)

1) متقاطع (Crossovers) :

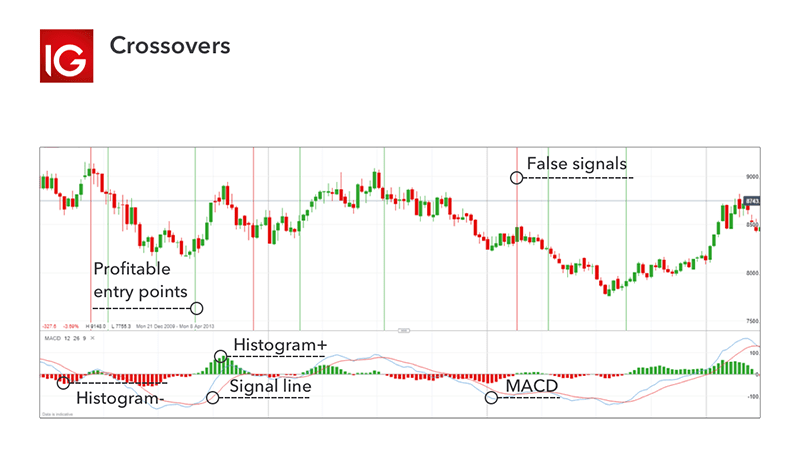

در این استراتژی، خط MACD و خط سیگنال به همان روشی مورد استفاده قرار میگیرند که یک نوسانگر تصادفی، با استراتژی متقاطع بین این دو خط، سیگنا لهای خرید و فروش را ارائه میدهد. مانند بیشتر استراتژی های متقاطع، یک سیگنال خرید هنگامی می آید که خط واکنشیتر و کوتاهتر در این مورد خط مکدی از بالای خط کندتر یعنی خط سیگنال، حرکت کند.

از آنجا که یک استراتژی متقاطع(Crossovers)، ماهیت کند و آهسته دارد، بر مبنای انتظار برای رخداد یک حرکت، پیش از گشایش یک موقعیت، پایه ریزی شده است. بدین معنا که باید منتظر رخدادی باشید که موقعیت تازه ای را در بازار مالی بورس، ایجاد میکند. موضوع اصلی که MACD در روندهای ضعیف بازار، با آن مواجه است این است که از زمانی که یک سیگنال ایجاد میشود، ممکن است که قیمت به یک نقطه برگشت تبدیل شود؛ در نتیجه این، یک سیگنال کاذب در نظر گرفته میشود. شایان ذکر است که استراتژی هایی که از رفتار قیمت برای تایید سیگنال استفاده میکنند، اغلب برای تحلیل تکنیکال بازار بورس، بیشتر قابل اعتماد هستند.

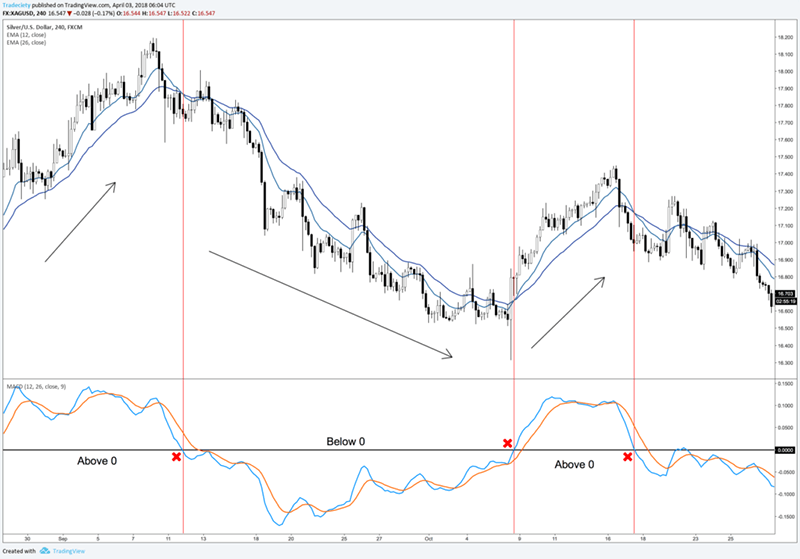

نمودار زیر استراتژی متقاطع استاندارد را بازتاب میدهد. نقاط ورودی سودآور، با خطهای عمودی سبز رنگ مشخص شده است. درحالیکه سیگنالهای کاذب، با خطوط قرمز رنگ نمایش داده شدهاند.

پیشنهاد می کنم مقاله کاربردی آموزش الگوهای کندل استیک در تحلیل تکنیکال را مطالعه فرمایید.

2) وارونه سازی هیستوگرام (Histogram reversals):

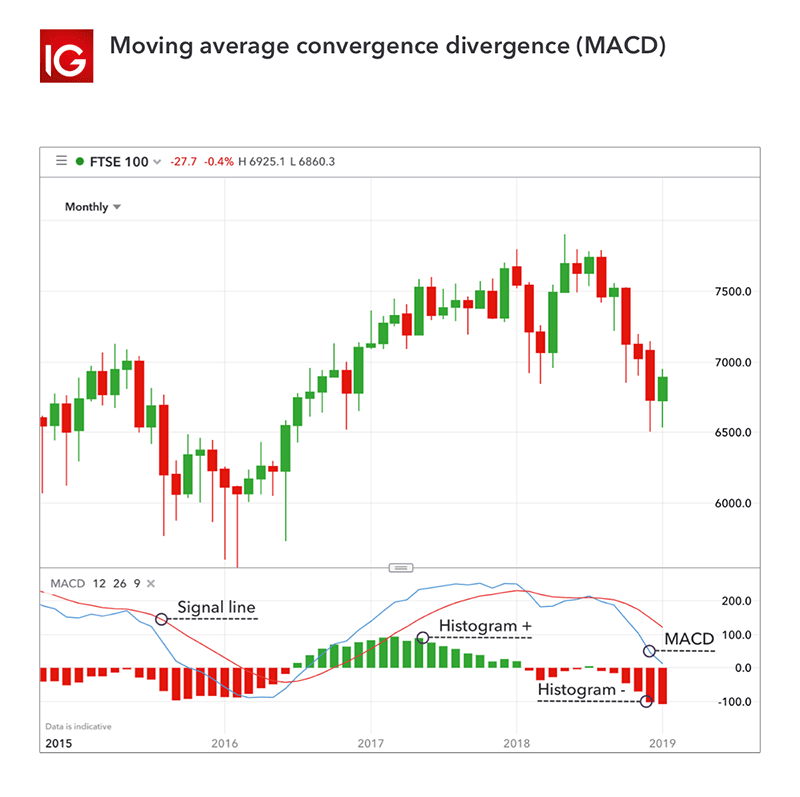

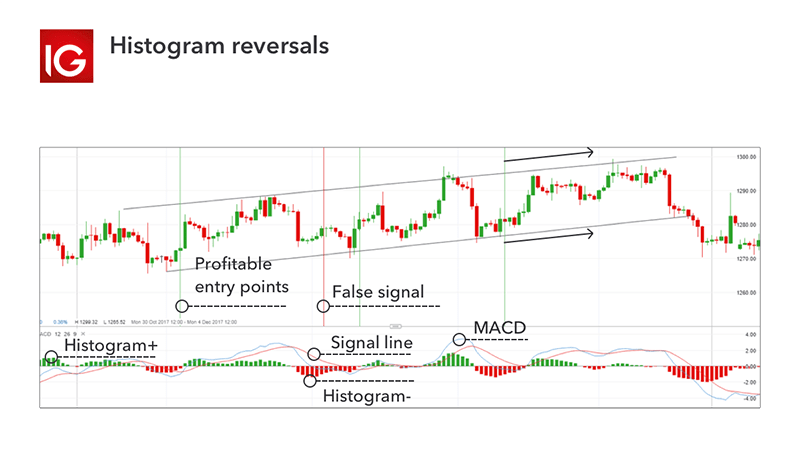

شاید بتوان گفت هیستوگرام، مفیدترین بخش MACD برای تحلیل تکنیکال بازار بورس، است و برای آموزش کار با اندیکاتور MACD، بررسی آن قویا مفید است.

این استراتژی، با میله هایی که در نمودار زیر میبینید، تفاوت بین خطهای MACD و سیگنال را نشان میدهد. زمانیکه قیمت بازار قویا در یک جهت حرکت میکند، ارتفاع هیستوگرام، افزایش می یابد و هرگاه که هیستوگرام کوچک میشود، نشانه این است که بازار با کندی حرکت می کند.

این بدین معنا است که هرچه میله های موجود در هیستوگرام، از صفر فاصله میگیرند، دو خط میانگین متحرک نیز از یکدیگر بیشتر فاصله میگیرند. وقتی فاز انبساط ابتدایی به پایان می رسد، احتمالا یک شکل کوهان مانند پدیدار می شود؛ این سیگنالی است برای اینکه میانگین های متحرک، دوباره در حال انقباض هستند. این امر می تواند، نشانه ای ابتدایی، برای نزدیک بودن یک کراس اور (استراتژی متقاطع) باشد.

هیستوگرام، یک استراتژی برجسته و پیشرو است؛ برخلاف استراتژی متقاطع (کراس اور) که بالاتر بدان اشاره شد. از این رو در آموزش کار با اندیکاتور MACD، اهمیت ویژهای دارد. وارونه سازی هیستوگرام بر مبنای استفاده از روندهای شناخته شده به عنوان پایه هایی برای جای دادن موقعیت ها، قرار دارد. یعنی این استراتژی، می تواند قبل از اینکه حرکتهای بازار بورس واقعا صورت بگیرند، عمل کند.

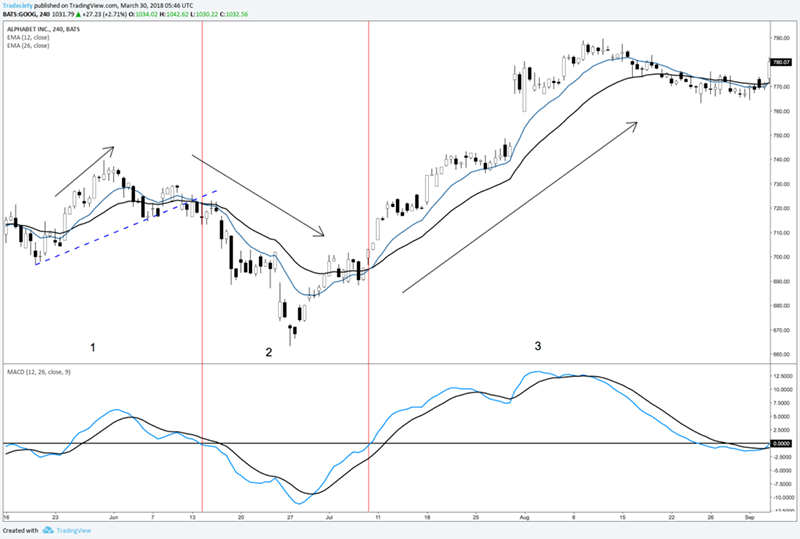

نمودار زیر ظرفیت و پتانسیل استفاده از مکدی هیستوگرام را به عنوان یک ابزار تجاری، محل توجه قرار می دهد. با انتظار برای دو حرکت ضد روند در هیستوگرام، این احتمال که مانند حرکتی یکباره و بدون امتداد و نه برگشت پذیر باشد، کاهش می یابد. نمودار زیر، با استفاده از تحلیل تکنیکال این ابزار در جهت روند، سه معامله سودآور و یک معامله ضرر رسان را نشان می دهد. معامله گر همچنین می تواند این ابزار را برای خارج شدن از معامله، به کار گیرد. در موقعیت هایی که یکبار خروج انجام شده، MACD شروع به بازگشت به جهت مخالف (وارونه شدن) می کند.

پیشنهاد می کنم مقاله آموزش فیلتر نویسی در سایت دیده بان بورس را مطالعه کنید

3) عبور از صفر (Zero crosses):

استراتژی عبور از صفر یا زیرو کراس، بر اساس عبور هر یک از خطوط EMAs از خط صفر، پیریزی شده است. اگر MACD از زیر خط صفر عبور کند، ممکن است یک روند صعودی جدید، ظاهر شود. و هرگاه MACD از بالا عبور کند و خط صفر را قطع کند، احتمالا سیگنالی است برای آغاز یک روند نزولی تازه.

این استراتژی، اغلب کندترین سیگنال در میان این سه به نظر میرسد؛ بنابراین معمولا شما سیگنال های کمتری را با آن دریافت میکنید، اما در عوض، برگشتهای کاذب نیز کمتر است. در اینجا، استراتژی این است که هرگاه MACD از بالای خط صفر عبور میکند، خرید کنید – یا بستن معامله – و هرگاه از پایین عبور میکند، بفروشید- یا باز کردن معامله -.

این روش باید با احتیاط و دقت در بورس مورد استفاده قرار گیرد. زیرا ماهیت تاخیری آن، بدین معنا است که بازارهای سریع و متلاطم، سیگنا لها را بسیار دیر م یفرستند. اگرچه میتواند به عنوان یک ابزار برای ارائه سیگنالهای بازگشتی از حرکتهای رفت و برگشتی طولانی، در تحلیل تکنیکال خیلی مفید باشد.

نمودار زیر سه سیگنال قبلی بر AUD/USD (درهم به دلار آمریکا) را حین ایجاد چهارمی توسط شاخص، نشان می دهد. هرکدام از اینها، اثبات میکند اگر معامله گر در محلهای درست وارد یا خارج شود، سودآور خواهد بود و تعدادی از سیگنالهای کاذب، با دنبال کردن روش زیرو کراس به جای روش کراس اور، دفع می شوند.

هنگامی که از استراتژی زیرو کراس استفاده می کنید، مهم است بفهمید چه زمانی از بازار خارج شوید یا یک توقف قرار دهید. در مثال زیر، بازار چندین شکست خط روند را نشان میدهد که علامت دهنده زمان مناسب برای خروج از معامله است. یک معامله گر میتواند برای خروج از معامله متناوبا از شکاف پایینتر از نوسان پایین قبلی (روند صعودی) زیر یا روی نوسان بالای قبلی (روند نزولی) استفاده کند.

پیشنهاد می کنم حتما مقاله اندیکاتور CCI چیست را مطالعه کنید

اصول شاخص MACD

همانطور که گفته شد، MACD بر میانگین های متحرک مبتنی است و همین آن را برای تحلیل تکنیکال بازار بورس، ایده آل میکند تا بتوانید مدخل های پیروی از روند بازار را پیدا کنید و تا اتمام روند ایده آل، در آن بمانید.

برای آموزش کار با اندیکاتور MACD، لازم است دو سیگنال MACD را بشناسید. ما در این یادداشت آنها را قدم به قدم برای شما توضیح خواهیم داد تا در معاملات بورس از توان تحلیل تکنیکال آنها استفاده کنید:

1) خط MACD کراس زیرو: در این نمودار، علاوه بر خط MACD، دو میانگین متحرک نیز رسم شده است که نحوه کار MACD را برای ما شفاف میکند.

هنگامی که دو MA یکدیگر را قطع کنند، خط MACD نیز از زیر صفر عبور خواهد کرد. همانطور که پیشتر هم توضیح دادیم، MACD سیستم متقاطع میانگین متحرکی، تنها در یک خط است.

پیشنهاد می کنم مقاله آموزش کار با اندیکاتور CCI را مطالعه نمایید

میدانیم هرگاه دو MA هم دیگر را قطع کنند، نشان دهنده تغییری در تکانه است و معمولا میتواند ایجاد یک روند جدید را پیشبینی کند. بنابراین هر زمان خط MACD صفر را قطع کند، بیانگر این امر است که تکانه حرکت در حال تغییر است و به طور بالقوه یک روند جدید در حال ایجاد شدن است.

2) خط سیگنال: هر گاه ببینید دو خط شاخص MACD از یکدیگر دور میشوند این را میرساند که تکانه حرکت، در حال افزایش است و روند بازار قویتر میشود. اما زمانیکه دو خط به هم نزدیکتر میشوند، یعنی استحکام قیمت در حال از دست رفتن است.

با این حال، MACD نوسانگر است و در روندهای قوی، اطلاعات خیلی دقیقی نمیدهد. پس اگر در یک روند قوی هستید، با عبور زیاد خطوط MACD سردرگم نشوید.

نکته: تا زمانی که خطوط MACD بالای صفر هستند و قیمت بالای EMAهای 12 و 26 باشد، همان روند همچنان ادامه دارد.

پیشنهاد می کنم از مقاله پول داغ چیست؟ همه چیز درباره پول داغ بازدید نمایید

راه دنباله روی روند

در طول دامنه های نمودار زیر، دو خط از MACD شما، خیلی به هم نزدیک هستند و در حدود صفر قرار دارند. و این یعنی هیچ تکانه حرکتی وجود ندارد.

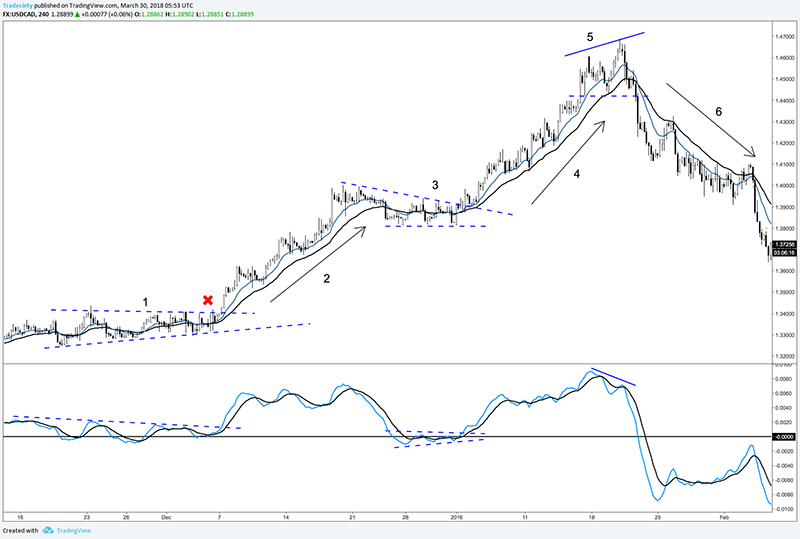

در نقطه شماره 1، قیمت نیز محدوده باریکی ساخته است و با شکستن قیمت، دو خط شاخص، از خط صفر و نیز از یکدیگر، فاصله میگیرند. پس در طول یک روند، میانگین های متحرک میتوانند همچون پشتیبانی و مقاومت عمل کنند و همانطور که فاز 2 و 4 نشان میدهد شما را در روند، باقی نگاه دارند؛ قیمت هیچگاه میانگین های متحرک را نشکست.

در طی تثبیتی مانند نقطه 3، MACD نیز به شدت منقبض میشود و معامله گران منتظر شکست گوه – شکل گوه مانند حاصل از خطوط خط چین میمانند، تا روندی جدید را سیگنال دهد.

واگرایی در نقطه 5، سیگنالی است که وارونه سازی را پیشبینی میکند. در طول روند نزولی نقطه 6 قیمت، زیر میانگین های متحرک باقی مانده درحالیکه خطوط MACD زیر صفر قرار دارند.

پیشنهاد می کنم حتما مقاله پول هوشمند در بورس چیست؟ را مطالعه نمایید

واگرایی های MACD به عنوان راه های اولیه

واگراییهای MACD راه دیگری هستند برای تحلیل قیمت و یافتن معاملات اولیه پیروی از روند که در آموزش کار با اندیکاتور MACD اهمیت دارند.

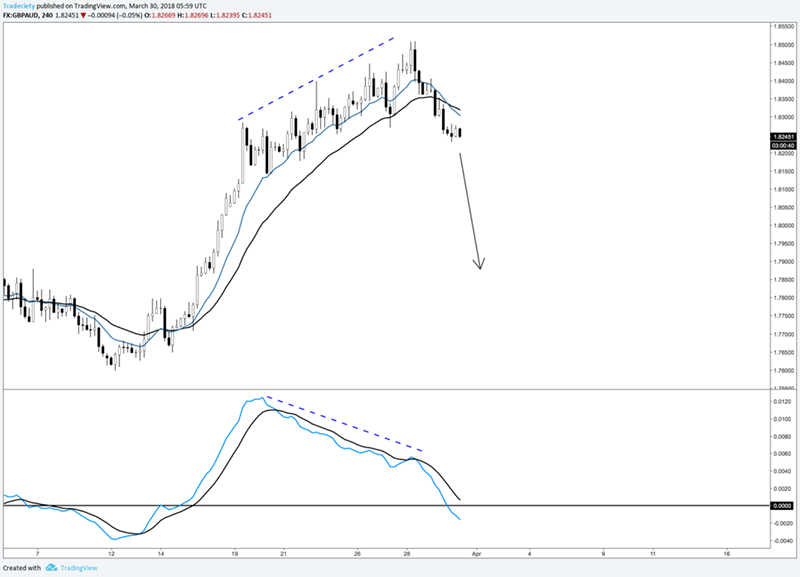

میتوانید در تصویر زیر ببینید چهطور قیمت در یک بازه زمانی طولانی، خیلی آرام بالاتر میرود. در همان زمان، MACD پایینتر آمد. و این نشان میدهد هیچ قدرت خریدی پشت این سایش ضعیف، وجود ندارد. سپس ناگهان قیمت، زیر دو میانگین متحرک با شدت بیشتری شکسته میشود که وقتی اتفاق افتاد که خطوط MACD زیر صفر یکدیگر را قطع کردند و همچنان از هم دور شدند. این میتواند سیگنالی از یک روند شدید و جدید نزولی در بازار بورس، باشد.

پیشنهاد می کنم مقاله واگرایی در تحلیل تکنیکال – آموزش انواع واگرایی را مطالعه نمایید

چه هنگام، بهترین زمان استفاده از MACD است؟

از دیگر نکات مهم آموزش کار با اندیکاتور MACD این است که بدانید، چیزی به عنوان بهترین زمان استفاده از شاخص MACD، وجود ندارد. بلکه سراسر به شما، اولویتهای شخصیتان و برنامه معاملهتان بستگی دارد. ممکن است برای برخی، زمان درست جهت استفاده از شاخص MACD وجود نداشته باشد؛ زیرا آنها رویکردی تکنیکال به تحلیلها ندارند. یا مایل هستند که از طیف متنوعی از شاخصها برای مشخص کردن رفتار قیمت، استفاده کنند.

با این حال، اگر شما تصمیم گرفتید تا از MACD استفاده کنید، بهترین زمان برای استفاده از شاخص، بستگی به این دارد که کدام یک از استراتژیهای بالا را به کار بگیرید. اگر شما یک استراتژی کند را انتخاب کنید، مجبور هستید شاخص MACD خود را به صورت مکرر ببینید تا سیگنال ها را در اسرع وقت، دریافت کنید. اما اگر یک استراتژی پیشرو مانند هیستوگرام، انتخاب کنید ممکن است بتوانید زمان کمتری برای نظارت MACD خود صرف کنید؛ زیرا سیگنال ها باید خود را زودتر از موعد، نشان دهند.

پیشنهاد می کنم محصول فیلترهای نوسان گیری در بورس که شامل 3 فیلتر تخصصی می باشد را مشاهده کنید. برای توضیحات تکمیلی در خصوص این 3 فیلتر که به صورت تخصصی کدنویسی شده و فقط در وب سایت ثروت آفرین موجود می باشد محصول فیلترهای کاربردی بورس (نوسانگیری کوتاه مدت) را مشاهده کنید.

نتیجه گیری

در نهایت اهم موارد آموزش کار با اندیکاتور MACD را مرور میکنیم:

- MACD یکی از متداولترین شاخصهای تحلیل تکنیکال در بورس است.

- این شاخص دارای 3 اجزای مختلف در بازار بورس بوده و شامل دو میانگین متحرک و یک هیستوگرام است.

- اگر دو میانگین متحرک به هم برسند، به آنها همگرا گفته میشود و اگر از یکدیگر دور شوند به آنها واگرا میگویند.

- تفاضل بین خطوط، بر روی هیستوگرام نشان داده میشود.

- سه استراتژی متداول از MACD وجود دارد: crossovers و histogram reversals و zero crosses

- بهترین زمان برای استفاده از MACD وجود ندارد؛ بلکه کاملا به اولویتهای شخصی و برنامه تجاری هر فرد بستگی دارد.

فکر میکنید اکنون آمادگی استفاده از این آموزش کار با اندیکاتور MACD در بازار بورس دارید؟

خوشحال می شویم نظرات خود را در خصوص آموزش کار با اندیکاتور MACD با دیگر خوانندگان ثروت آفرین در میان بگذارید.

ثروت آفرین آموزش سرمایه گذاری در بورس و کسب و کار اینترنتی در وب سایت ثروت آفرین

ثروت آفرین آموزش سرمایه گذاری در بورس و کسب و کار اینترنتی در وب سایت ثروت آفرین

با سلام

لطفا آموزش ویدیویی از این اندیکاتور قرار بدید

سلام فرشید عزیز

به زودی فایل های ویدئوی در خصوص آموزش ویدئویی کار با اندیکاتور مکدی (MACD) و همچنین مطالب آموزشی دیگر در وبسایت قرار خواهد گرفت.

موفق باشید

سلام بر همه شما بسیار عالی وگویا بود از شما متشکرم

سلام ابراهیم عزیز

از اینکه مقاله آموزش کار با اندیکاتور MACD مورد استفاده شما قرار گرفته است بسیار خرسندیم.

موفق باشید