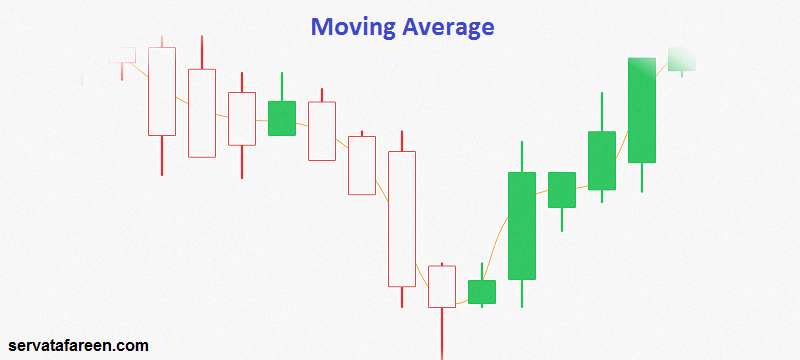

آموزش اندیکاتور میانگین متحرک یا MA (Moving Average) از اهمیت ویژه ای در تحلیل تکنیکال برخوردار است. بدون شک این اندیکاتور یکی از محبوبترین ابزار معاملهگری در بورس و بازارهای مالی است. اگر طرز کار با اندیکاتور MA را بلد باشید، میتوانید استفادههای خوبی از آن کنید.

اکنون میتوانید در ویدیو زیر آموزش کار با اندیکاتور میانگین متحرک را مشاهده فرمایید.

با این حال بسیاری از تحلیل گران تکنیکال هستند که نحوهی صحیح استفاده از اندیکاتور میانگین متحرک در بازار بورس را نمیدانند و به دلیل دانش ناکافی خود، اشتباهات مخربی انجام میدهند. در این مقاله آموزش اندیکاتور میانگین متحرک را برای شما توضیح خواهیم داد. در ادامه با بازههای زمانی مناسب این اندیکاتور و 3 نکتهی اصلی در زمان معاملهی نهایی آشنا خواهید شد.

پیشنهاد ویژه ثروت آفرین : فیلتر طلایی بورس (کسب سود در بازارهای ریزشی)

پیشنهاد می کنم فیلترهای کاربردی بورس شامل بیش از 700 فیلتر کاربردی در سایت دیده بان بازار را مشاهده نمایید

گام نخست آموزش اندیکاتور میانگین متحرک – انواع اندیکاتور میانگین متحرک

اولین سؤالی که بسیاری از تحلیل گران تکنیکال در مورد آموزش اندیکاتور میانگین متحرک در بازار بورس میپرسند این است که باید از میانگین متحرک نمایی یا EMA استفاده کنند یا میانگین متحرک ساده یا SMA. تفاوت میان این دو اندیکاتور بسیار جزئی است. اما اینکه در نهایت از کدام یک استفاده کنید، میتواند تفاوت چشمگیری در نتیجهی پایانی ایجاد کند. اما ببینیم تفاوت در کجاست.

1- تفاوت بین EMA و SMA چیست؟

تنها تفاوت عمدهای که میان میانگین متحرک نمایی یا EMA و میانگین متحرک ساده یا SMA وجود دارد، سرعت آنهاست. اندیکاتور EMA بسیار سریعتر حرکت میکند و مسیر خود را زودتر از SMA تغییر میدهد. از طرف دیگر، EMA به رفتار قیمت توجه بیشتری میکند. بدین معنا که وقتی قیمت تغییر مسیر میدهد، نمودار EMA بسیار زودتر از SMA متوجه این تغییر میشود.

2- مزایا و معایب EMA و SMA چیست؟

هنگامیکه صحبت از آموزش اندیکاتور میانگین متحرک در بازار بورس میشود، واقعاً بهسختی میتوان یکی از این دو را بر دیگری ترجیح داد. مزایایی که EMA دارد، میتواند معایب آن هم به شمار بیاید. اما این در تحلیل تکنیکال به چه معناست؟

گفتیم که وقتی قیمت تغییر مسیر میدهد، نمودار EMA سریعتر این موضوع را تشخیص میدهد. اما این موضوع به همان میزان EMA را آسیبپذیر میکند. بدین معنا که امکان اعلام نشانههای اشتباه از طرف EMA بیشتر است. برای مثال، هنگامیکه قیمت افتی ناگهانی میکند، EMA هم سریعاً آن را نشانهای برای خروج در نظر میگیرد. با اینکه این تغییر قیمت ممکن است تنها یک اصلاح کوچک باشد.

از طرفی دیگر، SMA حرکت آهستهتری دارد و همین موضوع باعث میشود افراد با علامت اشتباه خارج نشوند و کاربران را برای مدت بیشتری در مسیر نگاه میدارد. اما در مقابل، این حرکت آهستهتر بدین معناست که SMA توان تشخیص سیگنال ورود دیرتری هم در بازار بورس دارد.

پیشنهاد می کنم بخش اول مقاله روانشناسی بازار بورس و تابلو خوانی حجم معاملات را مطالعه کنید. بخش دوم مقاله در مورد شناسایی کد به کد و بلوکی و بخش سوم مقاله نیز در مورد نسبت خریداران به فروشندگان می باشد را حتما مشاهده نمایید.

3- نتیجهگیری

در آموزش اندیکاتور میانگین متحرک باید گفت همه چیز به این بستگی دارد که شما با کدام یک از این دو نمودار راحتتر هستید و روش معاملهگری شما در بورس به چه صورت است. EMA سریعتر علامت ورود را اعلام میکند و درعینحال، امکان خطای آن هم بیشتر است. SMA دیرتر علامت ورود یا خروج را اعلام میکند، اما از طرفی برای زمانهای پر نوسان بازار مناسب است و امکان خطای کمتری دارد.

پیشنهاد می کنم حتما مقاله آموزش اندیکاتور میانگین متحرک – استراتژی های میانگین متحرک را مطالعه نمایید

گام دوم آموزش اندیکاتور میانگین متحرک – بهترین دوره زمانی کدام است؟

مسئله دوم در آموزش اندیکاتور میانگین متحرک زمان است. بعد از آنکه تصمیم گرفتید میخواهید با کدام یک از میانگینهای متحرک کار کنید، نوبت این است که ببینیم انتخاب چه بازه زمانی برای ما بهتر است.

جواب این سؤال در تحلیل تکنیکال بازار بورس به دو موضوع بستگی دارد. اول اینکه باید مشخص کنید آیا میخواهید به صورت روزانه معامله کنید، یا نگاه میانمدتی و بلندمدت در بازار دارید. دوم، باید هدف خود از معاملهگری و اینکه چرا از اندیکاتور میانگین متحرک استفاده میکنید را مشخص کنید. بیایید دقیقتر به این دو موضوع بپردازیم.

1- چرا افراد از اندیکاتور میانگین متحرک استفاده میکنند؟

به این دلیل سرمایه گذاران بازار بورس از اندیکاتور اندیکاتور میانگین متحرک در تحلیل تکنیکال استفاده میکنند چون یک غیبگوی خودکار است. اما علت اینکه این غیبگوی خودکار معمولاً جوابهای درستی میدهد این است که، اکثر تحلیل گران تکنیکال به آن باور دارند و بر اساس آن تصمیمگیری میکنند. بدین معنا که، قیمتها معمولاً با توجه به میانگینهای متحرک عمل میکنند. زمانی که میخواهیم با اندیکاتورها کار کنیم، این موضوع نکتهی مهمی را بازگو میکند:

برای آنکه به بهترین نتیجه برسید، باید از پراستفادهترین و رایجترین اندیکاتور میانگین متحرک در بورس استفاده کنید. اندیکاتورهای میانگین متحرک زمانی کار میکنند که معاملهگران زیادی از سیگنالهای آن استفاده کنند. پس با جماعت همراه شوید و از محبوبترین اندیکاتورها استفاده کنید.

2- بهترین بازه زمانی برای معاملات روزانه و کوتاهمدت

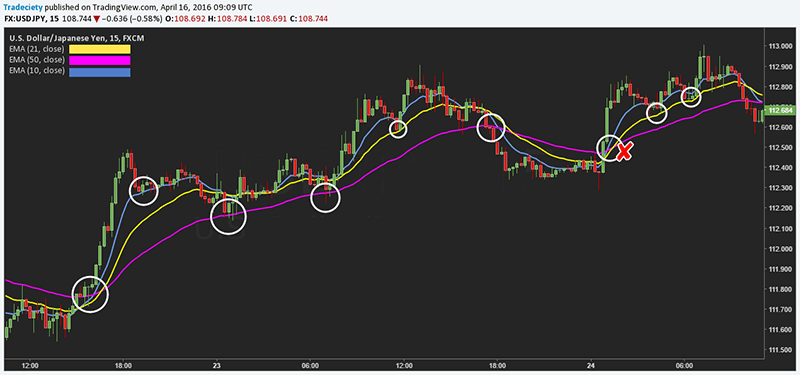

اگر فردی هستید که میخواهید خرید و فروشهای کوتاه مدت در بورس داشته باشید، پس به میانگین متحرکی نیاز دارید که سریع باشد و به تغییرات قیمت بهطور آنی واکنش نشان دهد. بهترین نوع اندیکاتور میانگین متحرک برای معاملهگران روزانه، نمودار EMA است. اما زمانی که قصد تنظیم بازههای زمانی را برای این اندیکاتور دارید، بهتر است از این 3 بازه زمانی شناخته شده در تحلیل تکنیکال استفاده کنید.

بازه زمانی 9 یا 10 روزه: این بازه زمانی بسیار محبوب است و سرعت بالایی دارد.

بازه زمانی 21 روزه: این بازه کمی میانمدتتر است و دقیقتر عمل میکند. این بازه برای کسانی مناسب است که میخواهند بر موجها سوار شوند.

بازه زمانی 50 روزه: این بازه بلندمدت است و مناسب کسانی است که به دنبال مقاصد بلندمدتتری هستند.

پیشنهاد می کنم مقاله اندیکاتور میانگین متحرک چیست؟ – انواع میانگین متحرک ها را مطالعه کنید

پیشنهاد می کنم مقاله اندیکاتور MACD چیست؟ را مشاهده نمایید

3- بهترین بازه زمانی برای معاملات بلندمدت

برای کار با اندیکاتور میانگین متحرک باید به اهمیت موضوع زمان توجه کرد. معاملهگرانی که نگاه بلند مدتی دارند، معمولاً با رویکردی کاملاً متفاوت وارد عمل میشوند و حتی بر اساس بازههای زمانی روزانه و هفتگی نمودار را بررسی میکنند. به همین دلیل، این معاملهگران در بازار بورس بهتر است از SMA استفاده کنند و بازههای زمانی بالا را برای خود تنظیم کنند. 4 نمونه بازه زمانی رایج برای این نوع معاملهگران در تحلیل تکنیکال وجود دارد که در ادامه خواهید دید:

بازه زمانی 20/21 روزه: زمانی که قصد معامله کوتاهمدت تا میانمدت دارید، بهتر است از بازه زمانی 21 روزه استفاده کنید. این بازه در طی روندها بهخوبی به قیمت واکنش نشان میدهد.

بازه زمانی 50 روزه: این بازه زمانی، یک بازه زمانی استاندارد است که میان بسیاری از معاملهگران با رویکرد بلندمدت محبوب است. اغلب افراد با استفاده از این بازه زمانی، به خوبی میتوانند بر موجهای بازار سوار شوند، چراکه تعادل خوبی میان معاملات کوتاهمدت و بلندمدت ایجاد میکند.

بازه زمانی 100 روزه: یک نکته جالب در مورد بازار معاملات این است که افراد به اعداد رند واکنش نشان میدهند. این موضوع در مورد بازه زمانی 100 روزه کاملاً صادق است. این بازه زمانی مخصوصاً در چارچوبهای روزانه و هفتگی، واکنش بسیار مناسبی به خطوط حمایت و مقاومت نشان میدهد.

بازه زمانی 200/250 روزه: آنچه در مورد واکنش بازار بورس به اعداد رند گفته شد، در مورد میانگین متحرک 200 روزه نیز صادق است. میانگین متحرک 250 روزه بیشتر بر روی چارچوبهای روزانه کاربرد دارد. چراکه رفتار قیمت یک سهم را در یک بازه زمانی یک ساله نشان میدهد.

پیشنهاد می کنم حتما مقاله آموزش کار با اندیکاتور RSI در بازار بورس را مطالعه کنید

گام سوم آموزش اندیکاتور میانگین متحرک – چگونه از اندیکاتور میانگین متحرک استفاده کنیم؟

در راستای کار با اندیکاتور میانگین متحرک به شما گفتیم که انواع آن چه تفاوتی با یکدیگر دارند و بهترین بازههای زمانی برای کار شما کدامند. در ادامه سه روش استفاده از اندیکاتور میانگین متحرک در بورس را به شما خواهیم گفت تا با استفاده از آنها بتوانید معاملات بهتری انجام دهید.

1- خط روند

بسیاری از معاملهگران بزرگ تحلیل تکنیکال، استفاده از اندیکاتور میانگین متحرک در بازار بورس را پیشنهاد میکنند و معتقدند از طریق آنها میتوان خط روند را تشخیص داد. به باور «مارتی شوارتز» که یکی از این معاملهگران بزرگ و موفق است:

«EMA یا میانگین متحرک نمایی 10 روزه، محبوبترین اندیکاتور من است و بارها در تشخیص خط روند به من کمک کرده است. اسم این اندیکاتور را «چراغ قرمز، چراغ سبز» گذاشتهام. چراکه به من کمک میکند در سمت صحیح باقی بمانم و بیشترین سود را ببرم.

وقتی که با بیشتر از 10 روز وارد معامله در بازار بورس میشوید، چراغ سبز برای شماست. بازار کاملاً در وضعیت مثبتی قرار دارد و باید به فکر خرید باشید. از آن طرف، اگر با کمتر از 10 روز وارد معامله شدید، بدانید که چراغ قرمز است. چرا که بازار در حالت منفی قرار دارد و باید به فکر فروش باشید.»

«مارتی شوارتز» معتقد است، برای آنکه در سمت درست بازار بماند و خطاهای معاملهگری را حذف کند، بهتر است از یک EMA سریع استفاده کرد.

پیشنهاد می کنم مقاله کاربردی آموزش الگوهای کندل استیک در تحلیل تکنیکال را مطالعه فرمایید.

پیشنهاد می کنم مقاله آموزش اندیکاتور خط روند – رسم خط روند ببینید

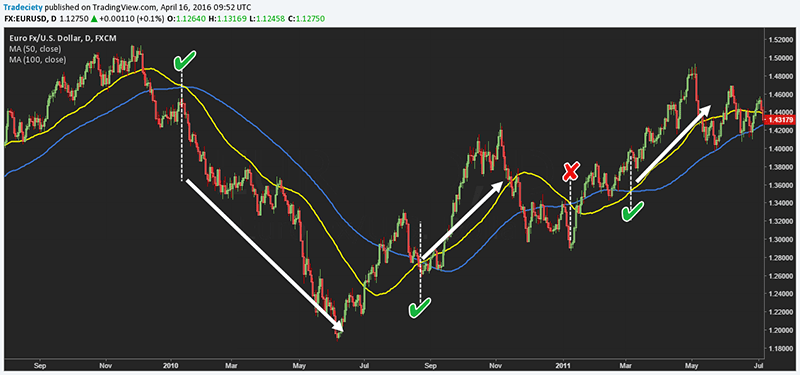

2- تقاطع طلایی و تقاطع مرگ

شما چه یک معاملهگر کوتاهمدت و روزانه در بازار بورس باشید و چه یک معاملهگر بلندمدت، در هر صورت میتوانید از اندیکاتور میانگین متحرک به عنوان راهنمای خود استفاده کنید. برای آموزش کار با اندیکاتور میانگین متحرک باید تقاطعهای حیاتی را تشخیص دهید. تقاطع طلایی و تقاطع مرگ زمانی اتفاق میافتد که میانگین متحرک 200 و 50 روزه از یکدیگر عبور کنند. البته توجه کنید که این دو بازه زمانی معمولاً در نمودار روزانه در تحلیل تکنیکال استفاده میشوند.

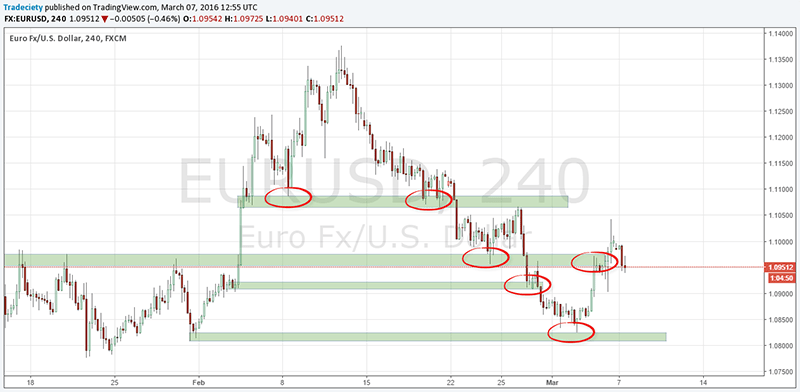

در تصویر نمودار پایین میتوانید تقاطع طلایی و تقاطع مرگ را ببینید. طبیعتاً، زمانی که روند 50 روزه از روند 200 روزه عبور کند و پایین آن قرار بگیرد، به معنای افت قیمتی است و هنگامیکه روند 50 روزه بالای 200 روزه قرار بگیرد، یعنی وارد روند افزایشی شدهایم. اگرچه تصویری که نشان داده شده مربوط به یک بازه زمانی کوتاه است، ولی میتوان نقاط تقاطع را پیدا کرد و از تحلیل آنها کمک گرفت.

پیشنهاد می کنم مقاله کاربردی آموزش کار با اندیکاتور فیبوناچی در بورس را مطالعه نمایید

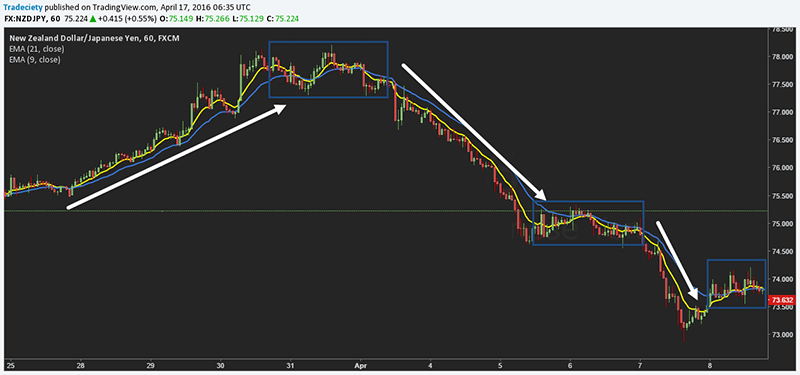

3- خطوط حمایت و مقاومت

اندیکاتور میانگین متحرک در شناخت خطوط مقاومت و حمایت د ر بازار بورس نیز بسیار مؤثر است. این خطوط با قدرت پیشگویی قدرتمندی که دارند، به خوبی میتوانند بهعنوان سطوح حمایتی و مقاومتی عمل کنند.

نکتهی مهمی که در این بین نباید فراموش کرد این است که تفاوت ماهیت روندها و محدودهها با یکدیگر در بورس بسیار مهم می باشند. اندیکاتورهای میانگین متحرک در محدودههای نوسان کارایی ندارند. زمانی که قیمت یک سهم مدام میان محدوده حمایت و مقاومت بازی میکند، اندیکاتورهای میانگین متحرک هم در آن محدوده قرار میگیرند و واکنشی به قیمت نشان نمیدهند.

در تصویر زیر میتوانید میانگین متحرک 50 و 21 روزهای را ببینید که در محدودههای نوسان، اعتبار خود را کاملاً از دست دادهاند. اما درست بعد از آنکه قیمت دوباره در یک روند قرار گرفته، بهعنوان خطوط حمایت و مقاومت در تحلیل تکنیکال عمل کردهاند.

پیشنهاد می کنم مقاله اندیکاتور RSI چیست؟ را مشاهده کنید

4- خطوط باند بولینگر و پایان روند

تا این قسمت سعی کردیم آموزش کار با اندیکاتور میانگین متحرک در بازار بورس را برای شما توضیح دهیم. اما زمانی که قیمت در یک محدوده نوسانی قرار میگیرد، میانگین متحرک به کمک نیاز پیدا میکند. خطوط باند بولینگر یک نوع اندیکاتور دیگر در تحلیل تکنیکال هستند که بر اساس میانگین متحرک شکل گرفتهاند. در وسط خطوط باند بولینگر، یک میانگین متحرک 20 روزه قرار دارد و دو خطوط بالا و پایینی مربوط به نوسانات قیمت هستند.

زمانی که قیمت در محدوده قرار میگیرد، قیمت سهم هم حول میانگین متحرک نوسان میکند. اما خطوط بیرونی نقش مهمی را در این منطقه ایفا میکنند. زمانی که قیمت سهم در بورس به خطوط بیرونی برسد، معمولاً بدین معناست که قرار است قیمت یک حرکت معکوس داشته باشد. پس اگر چه اندیکاتورهای میانگین متحرک اعتبار خود را در محدودههایی از دست میدهند، اما خطوط باند بولینگر میتوانند نشانههای خوبی برای تحلیل ارائه کنند.

زمانی که در یک روند در بازار بورس قرار دارید، خطوط بولینگر به شما کمک میکند که در جریان معاملات باقی بمانید. زمانی که یک روند قوی در حال جریان است، معمولاً قیمت از میانگین متحرک فاصله میگیرد. اما در مقابل، قیمت به خط بیرونی باند بولینگر نزدیک میشود.

پیشنهاد می کنم محصول فیلترهای نوسان گیری در بورس که شامل 3 فیلتر تخصصی می باشد را مشاهده کنید. برای توضیحات تکمیلی در خصوص این 3 فیلتر که به صورت تخصصی کدنویسی شده و فقط در وب سایت ثروت آفرین موجود می باشد محصول فیلترهای کاربردی بورس (نوسانگیری کوتاه مدت) را مشاهده کنید.

سخن پایانی

در این مقاله سعی کردیم آموزش اندیکاتور میانگین متحرک در بازار بورس را به شیوههای مختلف توضیح دهیم. همانطور که متوجه شدید، اندیکاتور میانگین متحرک ابزاری چندکاره در تحلیل تکنیکال است که میتوان از آن در زمانهای مختلف و به همراه تفسیرهای مختلف استفاده کرد.

درواقع، شاید مهمترین کاری که یک معاملهگر در بازار بورس باید انجام دهد این است که نخست تفاوت میان EMA و SMA را متوجه شود. در نهایت، با توجه به هدف فرد از معامله و استفاده از بازههای زمانی مناسب میتوان از اندیکاتور میانگین متحرک در تحلیل تکنیکال بورس استفادهی بهینه کرد و آن را به عنوان یک ابزار مناسب در جعبه ابزار معاملات خود قرار داد.

امیدواریم مقاله آموزش اندیکاتور میانگین متحرک مورد استفاده شما قرار بگیرد و خوشحال می شویم نظرات خود را در بخش نظرات بنویسید.

ثروت آفرین آموزش سرمایه گذاری در بورس و کسب و کار اینترنتی در وب سایت ثروت آفرین

ثروت آفرین آموزش سرمایه گذاری در بورس و کسب و کار اینترنتی در وب سایت ثروت آفرین