اندیکاتور MACD چیست و چگونه کار می کند از پرکاربردی ترین سوالات سرمایه گذاران بورس می باشد. اصولا اندیکاتور مکدی از دسته اسیلاتورهای بسیار محبوب می باشد که در بین معامله گران تحلیل تکنیکال یکی از اصلی ترین اندیکاتورها است.

اندیکاتور MACD مخفف Moving Average Convergence Divergence است. اندیکاتور مک دی شامل 3 میانگین متحرک می باشد و کمک میکند تا سرمایه گذاران قدرت روند، جهت روند و شتاب روند صعودی یا نزولی در بازار بورس را شناسایی کنند. میانگین های متحرک استفاده شده در اندیکاتور MACD شامل میانگین متحرک ۹ ، ۱۲ و ۲۶ روزه می باشد که پرکاربردترین زمان در اندیکاتور مک دی است. در ادامه مقاله اندیکاتور MACD چیست در مورد این اندیکاتور بسیار مهم صحبت خواهیم کرد.

پیشنهاد می کنم فیلترهای کاربردی بورس شامل بیش از 700 فیلتر کاربردی در سایت دیده بان بازار را مشاهده نمایید

نمای کلی اندیکاتور MACD چیست؟

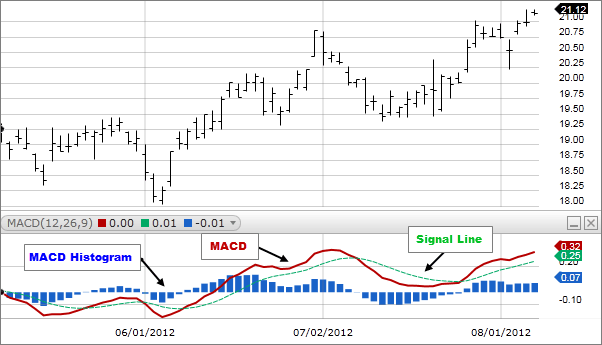

با تفریق EMA (میانگین متحرک نمایی) 26 دورهای، از EMA 12 دورهای، MACD به صورت خطی به دست میآید. سپس یک EMA 9 روزه به نام خط سیگنال، بالای خط MACD رسم میشود که میتواند به عنوان محرک سیگنالهای خرید و فروش به کار رود.

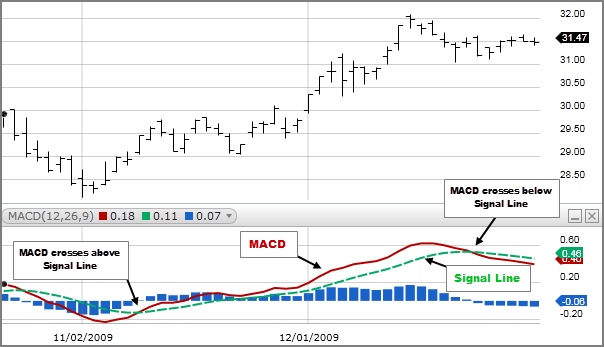

معاملهگر بازار بورس، هنگامی که MACD از خط سیگنال بالاتر رود، از بورس خرید میکند و هنگامی که از خط سیگنال پایینتر برود، سهام را میفروشد.

این اندیکاتور چندین روش تحلیلی دارد که معروفترین آنها، روشهای متقاطع، واگرایی و اوج/فرود مکرر است.

با ما همراه باشید تا نکات مهم و روش استفاده از این اندیکاتور را بیاموزید و آن را در تحلیل بازار بورس به کار ببرید.

پیشنهاد می کنم مقاله اندیکاتور میانگین متحرک چیست؟ – انواع میانگین متحرک ها را مطالعه کنید

فرمول اندیکاتور MACD

MACD= (12-Period EMA) – (26-Period EMA)

EMA کوتاهتر، به طور مکرر در حال همگرایی رو به جلو است ولی از EMA بلندتر دور میشود و نسبت به آن واگرایی دارد. این حالت سبب میشود که MACD حول نقطه صفر نوسان کند.

EMA، نوعی میانگین متحرک است که وزن و اهمیت بیشتری روی آخرین نقاط داده قرار میدهد. میانگین متحرک نمایی وزندار نوعی دیگر از آن است که واکنش بیشتری به تغییرات قیمت بورس نشان میدهد. اما نوع ساده آن (SMA)، وزن یکسانی برای تمام مشاهدات یک دوره اعمال میکند.

پیشنهاد می کنم بخش اول مقاله روانشناسی بازار بورس و تابلو خوانی حجم معاملات را مطالعه کنید. بخش دوم مقاله در مورد شناسایی کد به کد و بلوکی و بخش سوم مقاله نیز در مورد نسبت خریداران به فروشندگان می باشد را حتما مشاهده نمایید.

تحلیل تکنیکال نمودار MACD

اگر EMA 12 دورهای(آبی)، از EMA 26 دورهای(قرمز) بالاتر باشد، مقدار اندیکاتور مثبت است. اگر وضعیت نمودار عکس این باشد، MACD منفی است. هر چه قدر که MACD از بالا یا پایین از Baseline فاصله بگیرد، نشان دهنده تفاوت بیشتر EMAهاست. در نمودار، زیر نشانگر چارت قیمت، میبینید که دو EMA با MACD(آبی) مطابقت دارند و MACD ، Baseline را از بالا و پایین قطع میکند.

پیشنهاد می کنم حتما مقاله آموزش اندیکاتور میانگین متحرک – استراتژی های میانگین متحرک را مطالعه نمایید

سیگنالهای گاوی و خرسی در اندیکاتور MACD

- اگر MACD بالاتر از صفر قرار بگیرد، سیگنال گاوی محسوب میشود و پایینتر از صفر، سیگنال خرسی است.

- اگر از صفر به سمت بالا حرکت کند، گاوی محسوب میشود و برعکس این حالت یعنی حرکت از بالای صفر به پایین سیگنال خرسی است.

(عکس 9)

- اگر خط مکدی از پایین خط سیگنال را قطع کند و بالا رود، شاخص گاوی محسوب میشود. هر چه قدر که از خط صفر پایین تر باشد، سیگنال قویتر است.

- اگر خط مکدی از بالا خط سیگنال را قطع کند و پایین رود، شاخص خرسی محسوب میشود. هر چه قدر که از خط صفر بالاتر باشد، سیگنال قویتر است.

پیشنهاد می کنم مقاله کاربردی آموزش الگوهای کندل استیک در تحلیل تکنیکال را مطالعه فرمایید.

کاربرد هیستوگرام در اندیکاتور MACD چیست؟

MACD در تحلیل تکنیکال، معمولا با هیستوگرام نمایش داده میشود که بین MACD و خط سیگنالش رسم میگردد. اگرMACD بالای خط سیگنال باشد، هیستوگرام بالای Baseline قرار میگیرد. اما اگرMACD زیر خط سیگنال باشد، هیستوگرام زیر Baseline است. معاملهگران، از هیستوگرام استفاده میکنند تا بدانند چه زمانی حرکات گاوی(Bullish)و خرسی(Bearish) در بازار بورس بالاست.

پیشنهاد می کنم مقاله آموزش فیلتر نویسی در سایت دیده بان بورس را مطالعه کنید

MACD در برابر اندیکاتور RSI

RSI، نشانههای خرید و فروش بیش از حد در قیمتهای اخیر بازار بورس را سیگنال میکند. در واقع، نوسانگری در بورس است که سود و زیانهای قیمت متوسط را اندازه میگیرد. عدد آن بین 0 تا 100 متغیر است و در یک دوره 14 روزه اندازه گیری میشود.

MACD، ارتباطات بین دو ٍEMA را اندازه میگیرد، در حالی که RSI تغییر قیمت را با توجه به افت و خیزهای اخیر بورس محاسبه میکند. این دو با هم استفاده میشوند تا تحلیل تکنیکال در بازار بورس، کاملتر انجام شود. هر دو، تکانههای بازار را اندازه میگیرند. ولی فاکتورهای متفاوتی را مد نظر دارند پس گاه سیگنالهای مخالف یکدیگر را نشان میدهند. برای مثال، ممکن است RSI، به مدت طولانی عدد بالای 70 را نشان دهد که یعنی با توجه به قیمتهای اخیر، بروس بیش از حد خریداری میشود. در حالی که MACD نشان میدهد بازار همچنان به سمت افزایش خرید حرکت میکند.

هر دو اندیکاتور، با توجه به واگرایی نسبت به قیمت، میتوانند تغییری در روند بازار بورس را پیش بینی کنند.

پیشنهاد می کنم مقاله اندیکاتور RSI چیست؟ را مشاهده کنید

محدودیتهای اندیکاتور MACD چیست؟

یکی از اصلیترین مشکلات واگرایی MACD، این است که سیگنال بازگشتی احتمالی را نشان میدهد، اما بازگشتی اتفاق نمیافتد(مثبت کاذب ایجاد میکند). به علاوه، بسیاری از بازگشتها را پیش بینی نمیکند. به عبارت دیگر، بازگشتهای واقعی قیمت سهم در بورس را به اندازه کافی پیش بینی نمیکند ولی بازگشت مثبت کاذب بسیاری را حدس میزند و این در تحلیل تکنیکال مشکل ساز خواهد بود.

واگرایی مثبت کاذب، زمانی رخ میدهد که قیمت یک طرفه حرکت کند(مانند یک دامنه یا الگوی مثلثی در یک روند). حرکت یکرفه یا آهسته قیمت، سبب میشود که MACD از بالاترین مقادیر قبلی خود به سمت صفر برود، در حالی که بازگشت واقعی وجود ندارد.

پیشنهاد ثروت آفرین : جادوی فیلتر و اندیکاتور

تحلیل تکنیکال تقاطع در MACD

همان طور که در نمودار زیر میبینید، وقتی MACD به زیر خط سیگنال سقوط میکند، بیان کننده یک سیگنال خرسی است و فروش را توصیه میکند. برعکس، وقتی از خط سیگنال بالاتر میرود، اندیکاتور یک سیگنال گاوی را نمایش میدهد که بیان میکند قیمت سهام با افزایش احتمالی مواجه خواهد شد.

بعضی معاملهگران، منتظر تایید شدن تقاطع بالایی MACD و خط سیگنال میمانند و سپس وارد یک موقعیت میشوند (زودتر موقعیت را انتخاب نمیکنند و متحمل ضرر نمیشوند).

اگر تقاطعها مطابق با روند غالب پیش روند، قابل اطمینانتر هستند. اگر MACD خط سیگنال خود را از بالا( به دنبال یک تصحیح کوتاه مدت در روند صعودی طولانیتر) قطع کند، تایید کننده سیگنال گاوی است.

اگر MACD خط سیگنال خود را از پایین( به دنبال یک حرکت کوتاه مدت در روند نزولی طولانیتر) قطع کند، معاملهگران آن را تایید کننده سیگنال خرسی محسوب میکنند.

پیشنهاد می کنم مقاله آموزش اندیکاتور خط روند – رسم خط روند ببینید

واگرایی در اندیکاتور MACD چیست؟

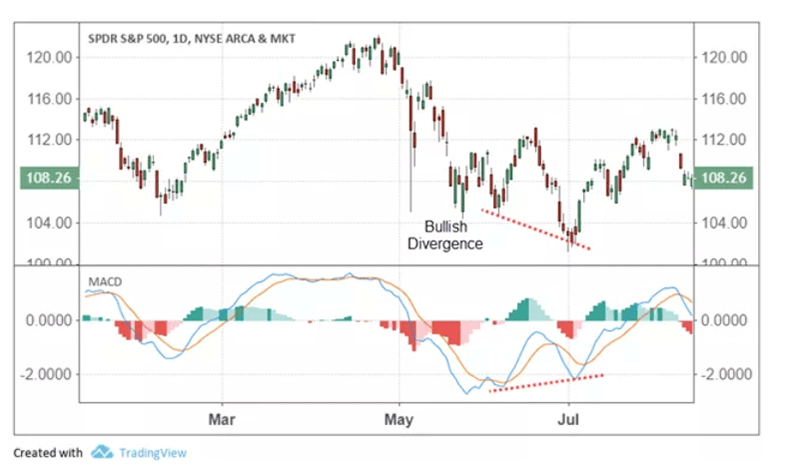

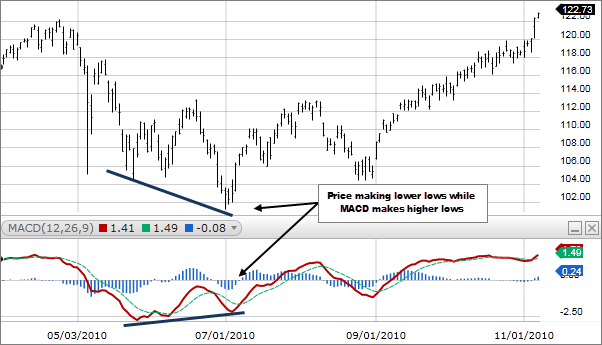

برای توضیح اینکه واگرایی در اندیکاتور MACD چیست باید گفت اگر اوج و فرودهای MACD از اوج و فرودهای قیمت فاصله بگیرند، واگرایی رخ دادهاست.

واگرایی گاوی در بورس:

مکدی، دو فرود افزایشی ایجاد میکند که با دو فرود کاهشی قیمت مطابقت دارند. این یک سیگنال گاوی معتبر است که نشان میدهد روند طولانی مدت بازار بورس همچنان مثبت است.

روشی در تحلیل تکنیکال وجود دارد که در آن معاملهگران، در روند طولانی مدت منفی، به دنبال واگرایی گاوی هستند زیرا سیگنال احتمالی تغییر روند را مشاهده میکنند. اما این روش چندان قابل اطمینان نیست.

پیشنهاد می کنم مقاله آموزش کار با اندیکاتور CCI را مطالعه نمایید

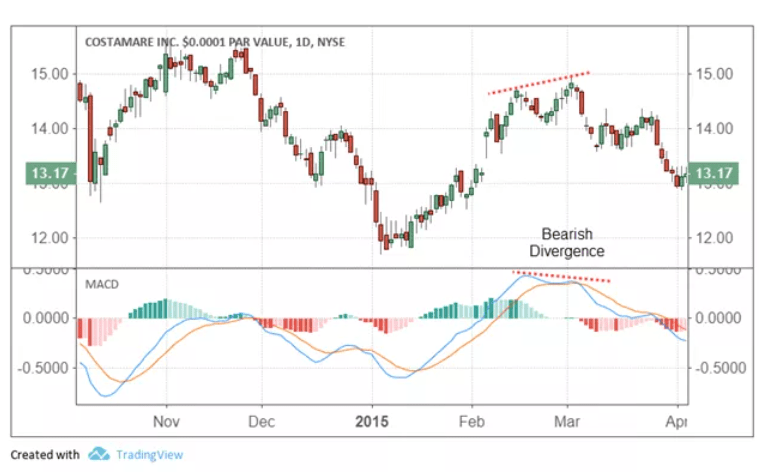

واگرایی خرسی در بورس:

وقتی که مکدی دو اوج کاهشی را ایجاد میکند که با دو اوج افزایشی قیمت بورس مطابقت دارند، سیگنال واگرایی خرسی ایجاد میشود. واگرایی خرسی در میان روند طولانی مدت خرسی، نشان میدهد که روند ادامهدار خواهد بود.

بعضی معاملهگران، در روندهای طولانی مدت گاوی، به دنبال واگراییهای خرسی هستند زیرا احساس میکنند که روند بازار بورس ضعیف است. اما این روش، به اندازه سیگنال واگرایی خرسی در روند خرسی نیست.

پیشنهاد می کنم مقاله کاربردی آموزش کار با اندیکاتور فیبوناچی در بورس را مطالعه نمایید

اوج/فرود مکرر در اندیکاتور MACD چیست؟

وقتی MACD به طور مکرر دچار افزایش و کاهش میشود(MA که دوره کوتاهتری دارد، از MA بلند مدت فاصله میگیرد) نشان میدهد که بازار بورس دچار خرید و فروش بیش از حد شده ولی به زودی به روند عادی باز خواهد گشت.

در تحلیل تکنیکال، معاملهگران این حالت را با سایر اندیکاتورها مانند RSI ترکیب میکنند تا خرید و فروش بیش از حد بورس را تایید کنند.

پیشنهاد می کنم حتما مقاله آموزش کار با اندیکاتور RSI در بازار بورس را مطالعه کنید

MACD بهتر است یا هیستوگرام آن؟

معاملهگران بورس، معمولا از خود MACD و هیستوگرام آن به شکل یکسان استفاده نمیکنند. در هیستوگرام نیز، تقاطعهای مثبت و منفی، واگراییها و اوج و فرودهای مکرر دیده میشوند.

در موقعیتهای مختلف، بر حسب تجربه، باید بین MACD و هیستوگرام یکی را برای تحلیل تکنیکال انتخاب کنید زیرا بین سیگنالهای این دو، تفاوت زمانی وجود دارد.

نکات کلیدی و مهم در اندیکاتور MACD

- حاصل تفاوت دو EMA کوتاه مدت و بلند مدت است.

- اگر MACD از بالا یا پایین با خط سیگنال خود تقاطع کند، سیگنالهای تکنیکال را فعال میسازد.

- سرعت تقاطعها، نشانه خرید و فروش بیش از حد نیز هست.

- به سرمایه گذاران کمک میکند که بدانند جریانهای گاوی و خرسی در قیمت بازار بورس، در حال ضعیفتر شدن یا قویتر شدن هستند.

- ممکن است نمودار آن، به شکل اره برقی(دارای نوسانات فراوان) در بیاید. خط نمودار، به سرعت با خط سیگنال تقاطع ایجاد میکند و روی آن بالا و پایین میرود. در این زمان، معاملهگران بازار بورس، از خرید و فروش اجتناب میکنند یا موقعیتهای خود را میبندند تا نوسانات پورتفولیو را کاهش دهند.

پیشنهاد می کنم حتما مقاله اندیکاتور CCI چیست را مطالعه کنید

- زمانی که بین مکدی و قیمت واگرایی وجود دارد، اگر سیگنال توسط سیگنالهای تقاطع تایید شود، قویتر خواهد بود.

پیشنهاد ویژه ثروت آفرین : فیلتر طلایی بورس (کسب سود در بازارهای ریزشی)

جمع بندی

در این مقاله در خصوص اینکه اندیکاتور MACD چیست صحبت کردیم. اندیکاتور مک دی شاخص میانگین متحرک همگرا واگرا، یک مومنتوم اسیلاتور است که در درجه اول، برای تحلیل تکنیکال روند بازار بورس به کار میرود. اگر چه یک اسیلاتور است، اما معمولا برای شناسایی بازار خرید و فروش بیش از حد به کار نمیرود. روی نمودار به شکل دو خط دیده میشود که بدون محدودیت نوسان میکنند.

تقاطع این دو خط، سیگنالهایی مشابه دو سیستم میانگین متحرک ایجاد میکند. میتوانید آن را با شاخص RSI ترکیب کنید تا بازده بیشتری در تحلیل تکنیکال بورس داشته باشید.

امیدواریم از یکی دیگر از سری مقالات تحلیل تکنیکال با نام اندیکاتور MACD چیست استفاه کرده باشید. لطفا نظر خود در خصوص استراتژی های اندیکاتور مکد و تجربه خود در استفاده از این اندیکاتور را با ما و خوانندگان وبسایت ثروت آفرین در میان بگذارید.

ثروت آفرین آموزش سرمایه گذاری در بورس و کسب و کار اینترنتی در وب سایت ثروت آفرین

ثروت آفرین آموزش سرمایه گذاری در بورس و کسب و کار اینترنتی در وب سایت ثروت آفرین