مدیریت ریسک و سرمایه در بازارهای مالی، فرآیند شناسایی، تجزیه و تحلیل تکنیکال و پذیرش یا کاهش عدم اطمینان در تصمیمات سرمایه گذاری است. اساسا، مدیریت ریسک و سرمایه زمانی رخ میدهد که یک سرمایه گذار یا مدیر یک صندوق مالی، با انجام تجزیه و تحلیل مباحث تکنیکال تلاش میکند تا پتانسیل ضررها و خسارات ناشی از یک سرمایه گذاری را مانند یک ریسک اخلاقی به طور کمی، تخمین بزند و سپس با توجه به اهداف سرمایه گذاری و ظرفیت تحمل ریسک، اقدام مناسب ( و یا عدم اقدام) را اتخاذ کند. در این مقاله، ما تلاش می کنیم تا نکاتی مهم را در خصوص مدیریت ریسک و سرمایه در بازارهای مالی، برایتان بیان کنیم.

پیشنهاد ثروت آفرین : فیلتر طلایی بورس

ریسک جزء جدایی ناپذیر و لاینفک بازدهی و سودآوری در بازارهای مالی و بورس است. هر سرمایه گذار، می بایست درجاتی از ریسک را برای خود در نظر بگیرد و معمولا در بازارهایی مانند بورس و یا در بازارهای نوظهور یا املاک و مستغلات و همچنین در بازارهای بسیار تورمی، بالا در نظر گرفته میشود.

ریسک در هر دو صورت مطلق و نسبی، قابل سنجش است. درک جامع و مستحکم از ریسک در اشکال مختلف آن، میتواند به سرمایه گذار بازار بورس کمک کند تا درک و فهم بهتری از فرصتها، معاملات و هزینه های مربوط به رویکردهای انواع مختلف سرمایه گذاری، داشته باشد و بدین شکل مدیریت ریسک و سرمایه در بازارهای مالی را به نحو بهتری مدیریت کند.

پیشنهاد می کنم فیلترهای کاربردی بورس شامل بیش از 700 فیلتر کاربردی در سایت دیده بان بازار را مشاهده نمایید

درک مدیریت ریسک و سرمایه در بازارهای مالی

مدیریت ریسک و سرمایه، در هر جایی از قلمرو سرمایه گذاری در بازار بورس می تواند اتفاق می افتد. این اتفاق زمانی رخ می دهد که یک سرمایه گذار سهام مورد نظر را در بازار بورس خریداری کند. یا زمانی که مدیر یک صندوق مالی با مشتقات ارزی از ریسک ناشی از تبدیل دارایی ها و بدهی های ترازنامه به ارز خارجی، طفره میرود. و نیز هنگامی که یک بانک، قبل از صادر کردن ردیف اعتباری شخصی، یک چک اعتباری را برای فردی، به اجرا میگذارد.

کارگزاران سهام در بازار بورس، از ابزارهای مالی مانند قراردادهای اختیار معامله و قراردادهای آتی (options and futures) استفاده میکنند. همچنین مدیران مالی از استراتژیهایی مانند تخصیص دارایی، متنوع سازی سبد سهام، و برآورد موقعیت، برای تخفیف یا مدیریت موثر و کارآمد ریسک در بازار بورس، استفاده میکنند.

پیشنهاد می کنم مقاله کاربردی آموزش الگوهای کندل استیک در تحلیل تکنیکال را مطالعه فرمایید.

Option و Future هر دو ابزاری مالی هستند که سرمایه گذاران و مدیران صندوق های سرمایه گذاری بازار بورس، از آنها برای کسب درآمد و یا حمایت از سرمایه گذاریهای فعلی استفاده می کنند. این دو ابزار مالی، در واقع توافقنامه ای برای یک سرمایه گذاری با قیمت مشخص تا یک تاریخ خاص هستند. یک قرارداد از نوع Option به یک سرمایه گذار برای خرید (یا فروش) سهام با قیمت خاص در هر زمانی تا پایان تاریخ قرار داد، حق (و نه تعهد) میدهد. قرارداد آتی (future) نیاز به خریدار برای خرید سهام دارد و فروشنده نیز میتواند آنها را در یک تاریخ خاص در آینده بفروشد مگر اینکه موقعیت دارنده، قبل از تاریخ انقضا بسته باشد.

نکته:

مدیریت نامساعد ریسک، میتواند عواقب و پیامدهای شدیدی برای شرکتها، افراد و اقتصاد در پی داشته باشد. برای مثال سقوط وام درجه دوم در سال 2007 که به رخ دادن رکود و بحران اقتصادی بزرگ، کمک کرد، ناشی از تصمیمات نادرست مدیریت ریسک بود. مثلا وام دهندگان، وام را برای افرادی که اعتبار ضعیفی داشتند، تمدید میکردند، شرکتهای سرمایه گذاری این وام ها را خریداری میکردند، پکیج جدیدی میساختند و دوباره آنها را میفروختند و صندوق های مالی، بیش از اندازه بر این وام های بازسازی شده اما همچنان پر ریسک که نوعی اوراق قرضه با پشتوانه رهنی (MBS) (mortgage-backed security) بودند، سرمایه گذاری کردند.

اوراق مشارکت رهنی یا اوراق قرضه با پشتوانه رهنی، توسط موسسات دولتی یا موسسات مورد حمایت دولت منتشر میشود. این موسسات، این دست اوراق را به پشتوانه مجموعه ای از وام ها که در ترازنامه خود دارند، منتشر میکنند. در واقع وام را به اوراق قرضه تبدیل میکنند. و سپس با فروش آنها به سرمایه گذاران، مجددا وجوه حاصله را به چرخه پرداخت وام باز می گردانند. این اقدام، چرخه ای برای فراهم آوردن وجوه لازم جهت پرداخت وام به متقاضیان است.

مدیریت ریسک و سرمایه در بازارهای مالی، چگونه عمل میکند؟

ما تمایل داریم که به ریسک عمدتا در صورت های منفی، فکر کنیم. با این حال، در دنیای سرمایه گذاری و در بازار بورس، ریسک ضروری است و برای عملکرد مطلوب در بازار بورس لازم و ضروری است.

پیشنهاد می کنم مقاله آموزش کار با اندیکاتور ابر ایچیموکو (Ichimoku indicator) را مطالعه کنید

یک تعریف بسیار رایج از ریسک سرمایه گذاری، محقق نشدن یک نتیجه مورد انتظار است. ما میتوانیم این انحراف را به صورت مطلق یا در نسبت با چیز دیگری، مانند یک معیار بازار، بیان کنیم. گرچه این انحراف ممکن است مثبت یا منفی باشد، اما سرمایه گذاران حرفه ای در بازار بورس، معمولا این ایده را قبول میکنند که چنین انحرافی، درجه ای از پیامدهای پیش بینی شده برای سرمایه گذاری انجام شده را در بر دارد. بنابراین برای دست یافتن به بازدهی بالاتر، انتظار میرود که ریسک بیشتری را بپذیریم.

همچنین این یک اندیشه عمدتا پذیرفته شده است که افزایش ریسک به صورت افزایش نوسانات، ظاهر میشود. درحالی که کارشناسان سرمایه گذاری به طور مداوم با بررسی تحلیل تکنیکال در پی یافتن راه هایی هستند که چنین نوساناتی کاهش یابد و البته در بسیاری از موارد نیز راه هایی پیدا میکنند.

پیشنهاد می کنم مقاله آموزش کار با اندیکاتور ویلیامز (Williams %R) را مطالعه کنید

نکته:

اینکه یک سرمایه گذار چقدر باید نوسانات را بپذیرد، کاملا به تحمل و تاب آوری سرمایه گذار در برابر ریسک، بستگی دارد. یا در مورد یک سرمایه گذار حرفه ای، بستگی به این دارد اهدافی که سرمایه گذار تعیین کرده که چه میزان محقق شده است.

یکی از متداولترین معیارهای مخاطره پذیری مورد استفاده در مدیریت ریسک و سرمایه در بازارهای مالی، انحراف معیار است که یک معیار آماری از پراکندگی حول یک گرایش مرکزی است. شما به میانگین بازدهی سرمایه گذاری نگاه میکنید و سپس میانگین انحراف معیار آن را در همان بازه زمانی پیدا میکنید.

توزیع های نرمال (همان منحنی زنگوله ای شکل شناخته شده) با تحلیل تکنیکال، حکم میکند که بازدهی مورد انتظار از سرمایه گذاری، احتمالا یک انحراف معیار از میانگین 67% از زمان و 2 انحراف معیار از انحراف میانگین 95% از زمان باشد. این امر به سرمایه گذاران کمک میکند تا میزان ریسک را به صورت عددی، ارزیابی کنند. اگر سرمایه گذار تصور کند که میتوانند این میزان ریسک را از لحاظ مالی و فشار روانی، تاب آورند، وارد سرمایه گذاری میشوند.

به یک مثال توجه کنید:

مثلا ممکن است در طول یک دوره 15 ساله از میانگین بازدهی کلی سالانه شاخص کل 15% باشد. این عدد نشان میدهد چه اتفاقی برای کل دوره رخ داده است؛ اما چیزی را که در طول مسیر در این دوره 15 ساله رخ داده، بیان نمیکند. انحراف معیار میانگین شاخص کل برای همان دوره ممکن است 30% باشد. این تفاوتی میان بازدهی میانگین و بازدهی واقعی در طول دوره 15 ساله است.

مدیریت ریسک و سرمایه در بازارهای مالی و روانشناسی بازار

اگرچه تحلیل تکنیکال در خصوص مدیریت ریسک و سرمایه اطلاعات مفیدی میتواند ارائه دهد، اما نگرانی های یک سرمایه گذار را کاملا برطرف نمیکند. در حوزه امور مالی رفتاری، با نشان دادن عدم تقارن میان اینکه چگونه دیدگاه افراد به سود یا زیان دست میابد، به یک عنصر مهم در معادله مدیریت ریسک و سرمایه یاری رسانده است. در زبان تئوری چشم انداز، ناحیه ای در حوزه مالی رفتاری توسط آموس تورسکی و دانیل کانمن در 1979 معرفی شد تا سرمایه گذاران نفرت از زیان خود را نمایش دهند.

تورسکی و کانمن این مسئله را ثبت کردند که سرمایه گذاران دو برابر آنکه از سود آوری، احساس خوبی پیدا کنند، متحمل احساس فشار و ناراحتی بابت ضرر و زیان میشوند. این امر در حوزه روانشناسی بازار بورس برای مدیریت ریسک و سرمایه در بازارهای مالی، اهمیت فراوانی دارد.

غالبا آنچه که سرمایه گذاران بازار بورس واقعا میخواهند بدانند این نیست که یک سهام چقدر از نتایج پیشبینی شده منحرف می شود. بلکه این است که چگونه موارد منفی در سمت چپ دنباله منحنی توزیع، دیده میشوند و ارزش در معرض ریسک (VAR)، همان چیزی است که درصدد پاسخ به این مسئله برمی آید. اندیشه پشت VAR این است که با یک سطح اطمینان مشخص در سراسر یک دوره معین، با علم تحلیل تکنیکال میزان ضرر سرمایه گذاری را به صورت کمی تعیین کند.

برای مثال این عبارت، نمونه ای از یک VAR است: «با حدود 95% سطح اطمینان، بیشترین هزینه ای که شما برای از دست دادن سرمایه گذاری 1000 دلاری در افق زمانی دو ساله خواهید داشت، 200 دلار است.» سطح اطمینان یک عبارت احتمالی است که بر مبنای مشخصات آماری از سرمایه گذاری و شکل منحنی توزیع آن، قرار دارد.

مدیریت ریسک انفعالی و بتا

دیگر معیار ریسک در مدیریت ریسک و سرمایه در بازارهای مالی که به گرایش های رفتاری معطوف است، «کاهش» است. کاهش به هر دوره ای گفته میشود که بازدهی قیمت سهام نسبت به قیمت بالای قبلی، منفی است. در سنجش کاهش و زوال، ما تلاش میکنیم تا با علم تحلیل تکنیکال، سه مورد مهم را بررسی کنیم:

- اندازه هر دوره منفی (چقدر بد)

- مدت زمان هر کدام (چه مدت)

- فرکانس یا تناوب (هر چند وقت یکبار)

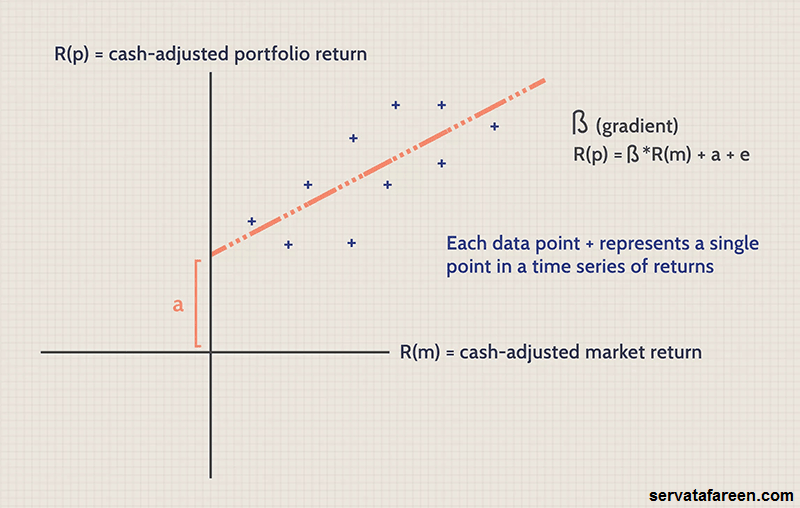

به عنوان مثال، علاوه بر اینکه ما میخواهیم بدانیم آیا یک صندوق دو جانبه، باعث افت قیمت سهم شده است یا خیر. همچنین مایل هستیم بدانیم که نسبتا چه مقدار مخاطره آمیز بوده است. یک معیار برای این امر، بتا است که به عنوان ریسک بازار شناخته میشود. بتا مبتنی بر خصیصه آماری کوواریانس است. اگر بتا بزرگتر از 1 باشد، نشان دهنده ریسک بیشتر از بازار است و برعکس.

بتا به ما کمک میکند تا مفاهیم فعال و منفعل را درک کنیم. نمودار زیر یک سری زمانی بازدهی (هر نقطه داده با + علامت گذاری شده است) را برای سبد سهام R(p) در مقابل بازدهی بازار R(m) نشان میدهد. بازدهی ها به صورت نقدی تنظیم می شوند، به همین جهت نقطه ای که x و y با هم تلاقی میکنند، بازدهی معادل وجه نقدی است. ترسیم یک خط، از نقاط داده به ما این امکان را میدهد که با بررسی تحلیل تکنیکال خط انفعالی (بتا) و ریسک فعال (آلفا) را از لحاظ کمی، معین کنیم.

پیشنهاد می کنم مقاله آموزش کار با اندیکاتور MFI را مطالعه کنید

نکته:

شیب خط، بتای آن است. برای مثال، یک شیب 1.0 نشان میدهد که برای هر واحد افزایش بازدهی بازار، بازدهی سبد سهام نیز یک واحد افزایش می یابد. یک مدیر مالی، یک استراتژی مدیریت انفعالی را به کار میگیرد تا تلاش کند با گرفتن ریسک بیشتر از بازار، بازدهی سبد سهام را افزایش دهد. (به عنوان مثال اگر بتا بزرگتر از 1 باشد) یا به طور مداوم ریسک سبد سهام (و بازدهی) را از طریق کاهش دادن بتای سبد سهام به زیر 1، کاهش دهد.

مدیریت ریسک فعال و آلفا

اگر سطح بازار یا ریسک سیستماتیک تنها عامل موثر باشد، بازده سبد سهام همواره برابر با بازدهی بازار تنظیم شده بتا است. ولی اگر این مورد موثر نباشد بازدهی به دلیل تعدادی از عوامل غیر مرتبط به ریسک بازار، تغییر میکند. مدیران سرمایه گذاری که یک استراتژی فعال را دنبال میکنند، برای دستیابی به بازدهی مازاد فراتر از عملکرد بازار بورس، ریسک های دیگری را نیز متقبل میشوند.

استراتژی های فعال مشتمل است بر تاکتیک هایی که از قیمت سهام، گزینش وضعیت کلی اقتصادی، تجزیه و تحلیل اساسی بازار، سنجش موقعیت و تحلیل تکنیکال نهایت استفاده را می کند.

توجه به هزینه ریسک در فرآیند مدیریت ریسک و سرمایه در بازارهای مالی

به طور کلی، در فرآیند مدیریت ریسک و سرمایه در بازار های مالی هرچه یک صندوق مالی فعال و مدیرانش، بیشتر نشان دهند که قادر به تولید آلفا هستند، آنان تمایل دارند که هزینه های بالاتری از سرمایه گذاران، برای قرار گرفتن در معرض استراتژیهای آلفا درخواست کنند.

تفاوت در قیمت گذاری میان استراتژی های فعال و منفعل (یا به ترتیب: ریسک آلفا و ریسک بتا)، بسیاری از سرمایه گذاران را تشویق میکند تا تلاش کنند و این ریسکها را تفکیک کنند. (به عنوان مثال، فرض هزینه های کمتر برای ریسک بتا و متمرکز شدن بر انجام هزینه های بیشتر در موقعیتهایی که توسط آلفا بیان میشود) این ایده که مولفه آلفای بازدهی کل، متمایز و جدا از مولفه بتا است، به عنوان آلفای قابل حمل شناخته میشود. استراتژی های آلفای قابل حمل از مشتقات و دیگر ابزارها استفاده میکند تا نحوه دستیابی و پرداخت را برای مولفه های آلفا و بتایی که در معرض آنها است، اصلاح کند.

پیشنهاد می کنم مقاله آموزش فیلتر نویسی در سایت دیده بان بورس را مطالعه کنید

خلاصه نکات کلیدی در باب مدیریت ریسک و سرمایه در بازارهای مالی

- مدیریت ریسک و سرمایه، فرآیند شناسایی، تجزیه و تحلیل و پذیرش یا کاهش عدم اطمینان در تصمیمات سرمایه گذاری است.

- ریسک جزء جدایی ناپذیر و لاینفک بازدهی و سودآوری در بازار بورس است.

- انواع مختلفی از تاکتیکها برای تشخیص ریسک وجود دارد. یکی از رایجترین تاکتیک ها، انحراف معیار است که یک معیار آماری از پراکندگی حول یک گرایش مرکزی است.

- بتا (Beta) نیز که به عنوان ریسک بازار بورس شناخته میشود، معیاری برای سنجش ریسک سیستماتیک یا نوسانات یک سهم در مقایسه با کل بازار بورس است.

- آلفا (Alpha) معیاری برای بازده مازاد است. مدیران مالی که استراتژی های فعالی را برای غلبه کردن و ضربه زدن به بازار بورس به کار میگیرند، در معرض ریسک آلفا هستند.

پیشنهاد می کنم محصول فیلترهای نوسان گیری در بورس که شامل 3 فیلتر تخصصی می باشد را مشاهده کنید. برای توضیحات تکمیلی در خصوص این 3 فیلتر که به صورت تخصصی کدنویسی شده و فقط در وب سایت ثروت آفرین موجود می باشد محصول فیلترهای کاربردی بورس (نوسانگیری کوتاه مدت) را مشاهده کنید.

نتیجه گیری

به طور کلی با توجه به نوسان قیمت سهم مدیریت ریسک و سرمایه در بورس و بازارهای مالی اهمیت زیادی دارد. در این مقاله اصطلاحات مهمی استفاده شد که به طور اختصار به بیان هر کدام ار این موارد می پردازیم.

شاخص Treynor: این شاخص، بازده مازاد سبد سهام را به ازای هر واحد ریسک، اندازه می گیرد.

صندوق بیطرف بازار: صندوق بیطرف بازار یا Market Neutral Fund، صندوقی است که در محیط هایی که روند رو به بالا یا رو به پایین دارند، و اغلب از طریق استفاده از موقعیت هایی که مشخص شده اند، به دنبال کسب سود هستند.

Marginal VaR: ارزش در معرض ریسک حاشیه ای، تغییر در «ارزش در معرض ریسک» سبد سهام که ناشی از کسب مبلغی اضافی از معرض یک مولفه معین است را تخمین میزند.

ریسک: ریسک اشکال مختلفی دارد. اما به طور گسترده به عنوان شانس یک نتیجه یا بازدهی واقعی سرمایه گذاری که متفاوت از بازدهی یا نتیجه مورد انتظار باشد، دسته بندی میشود.

ضریب تغییر یا Coefficient of Variation: ضریب تغییر که با علامت اختصاری CV نشان داده میشود، معیار پراکندگی نقاط داده حول میانگین، در یک نمودار است.

امیدواریم این مقاله شما را در درک نحوه مدیریت ریسک و سرمایه در بازارهای مالی یاری کرده باشد و بتوانید با استفاده از ابزارها و استراتژی های طرح شده و بررسی تحلیل تکنیکال، سودآوری معاملات خود در بورس را افزایش داده و ضرر ناشی از ریسک را کاهش دهید.

خوشحال می شویم نظرات ارزشمند خود را با دیگر خوانندگان ثروت آفرین به اشتراک بگذارید.

ثروت آفرین آموزش سرمایه گذاری در بورس و کسب و کار اینترنتی در وب سایت ثروت آفرین

ثروت آفرین آموزش سرمایه گذاری در بورس و کسب و کار اینترنتی در وب سایت ثروت آفرین