در قدم اول باید بدانید که نرخ بازگشت سرمایه به شکل ROI نمایش داده میشود. ROI مخفف عبارت Return on Investment است. آن را یکی از شاخصهای کلیدی عملکرد میدانیم. بر اساس نرخ بازگشت سرمایه میزان موفقیت یک فعالیت اقتصادی را اندازه گیری میکنیم. استراتژی مجموعه و تمام فعالیتهای آن بر اساس این نرخ نوشته میشود.

هدف از سرمایه گذاری، سودآوری است. سود میتواند مادی یا معنوی باشد. هر شخص یا مجموعهای که سرمایه گذاری را انجام میدهد باید بتواند بازگشت سرمایه را اندازه گیری کند. به زبان ساده، بازگشت سرمایه برابر با سود به دست آمده به نسبت هزینه پرداختی است. یک مجموعه تمام تلاش خود را انجام میدهد تا با کمترین هزینه بیشترین سود را دریافت کند.

مقدار سود بدست آمده تنها جنبه مالی ندارد و میتواند شامل موارد غیر مالی شامل برندسازی باشد. با در نظر گرفتن تمامی موارد، باید بدانید که منظور از محاسبه ROI درآمد و سودآوری مالی کسب و کار است. به کمک ROI میتوانیم مسیر هزینه را دنبال کنیم و بدانیم که پول یا سرمایه صرف چه کارهایی شده است.

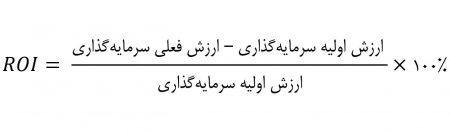

فرمول محاسبه نرخ بازگشت سرمایه

نرخ ROI برابر است با: کسر تمام هزینه از کل درآمد و تقسیم آن به کل رقم سرمایه گذاری. همانطور که در تعریف بالا مشاهده میکنید، این نرخ سود حاصل از سرمایه گذاری را به نسبت کل پرداختی اندازه گیری میکند.

برای محاسبه نرخ ROI به درصد، میتوانید نتیجه فرمول را در عدد 100 ضرب کنیم. فرمول محاسبه بسیار ساده به نظر میرسد اما در دل آن چندین و چند مورد در نظر گرفته شده است. محاسبه جزئیات برای رسیدن به این فرمول کار سادهای نخواهد بود.

محاسبه نرخ بازگشت سرمایه چه کاربردی دارد؟

حالا که میدانیم نرخ ROI چیست و چطور محاسبه میشود به کاربرد آن میرسیم. احتمالا نقش آن را در سازمان و تدوین استراتژیهای مجموعه حدس میزنید. با یک مثال ساده آغاز میکنیم: سرمایه گذار از مدیر دو مجموعه در مورد درآمد به نسبت سرمایه سوال میپرسد، اگر مدیر یک مجموعه بگوید که نرخ ROI در یک سال گذشته 40 درصد و مدیر دیگر بگوید 20 درصد بوده است، یعنی مجموعه اول با بازدهی دو برابر به نسبت مجموعه دوم کار میکند.

در زمان معرفی و عرضه یک محصول جدید ROI توانایی خود را نشان میدهد. این نرخ میگوید که محصول جدید شما تا چه اندازه سودآور خواهد بود. محاسبه نرخ ROI در برخی از بازارها شبیه به عملیات غیر ممکن خواهد بود اما میتوانید با شبیه سازی گروهی از مشتریان هدف، نرخ بازگشت سرمایه را به شکل تقریبی محاسبه کنید.

یک مثال از محاسبه نرخ بازگشت سرمایه

یک شرکت در بورس را تصور کنید که هر سهام آن به قیمت 1000 تومان معامله میشود. شخصی 10 سهم از آن شرکت را خریداری میکند. در پایان معامله خود، هر سهم را به قیمت 1500 تومان میفروشد.

اطلاعات مربوط به مساله

قیمت سهم در زمان ورود به معامله: 1000 تومان

قیمت سهم در زمان خروج از معامله: 1500 تومان

تعداد سهم خریداری شده: 10 سهم

مجموع هزینه خرید: 10 هزارتومان

درآمد کل: 15 هزارتومان

محاسبه: (15000-10000)/10000= 0.5

نتیجه به درصد: 50 درصد

تجزیه و تحلیل

در مثال بالا شخص سرمایه گذار از سرمایه گذاری خود 50 درصد سود دریافت کرده است. ROI در این فعالیت اقتصادی 0.5 یا 50 درصد بوده که آن را یک سرمایه گذاری سودآور میدانیم.

مزایا و معایب نرخ بازگشت سرمایه

هر شاخص میتواند مزایا و معایب خودش را داشته باشد. محاسبه یک شاخص ممکن است مجموعه شما را دچار چالش کند. نرخ بازگشت سرمایه نیز جدا از این روند تعریف نمیشود.

مزایا

بررسی کیفیت، مقدار خروجی و سود حاصل از روند کار به نسبت هزینه و سرمایه گذاری انجام شده

ارزیابی عملکرد مجموعه در بهینه سازی هزینهها و صرفه جویی در برابر کسب بهترین نتیجه

بررسی ظرفیت و پتانسیل برنامههای آینده مجموعه برای بازگشت سرمایه در کوتاه یا بلند مدت

سنجش عملکرد استراتژیهای مختلف مجموعه

بررسی مقدار ارزش یک مشتری در طول مدت

عرضه و معرفی محصولات جدید متناسب با سیاستهای درآمدی و سودآوری کسب و کار

معایب

اشتباه در محاسبه ROI مدیران یک مجموعه را در روند سرمایه گذاری گمراه میکند

محاسبه دقیق سود از برخی فعالیتهای یک مجموعه بسیار دشوار است

اشتباه در تشخیص روندهای مختلف تشکیل اطلاعات مربوط به محاسبه فرمول

سخن آخر

نرخ ROI درست مانند هر شاخص دیگری مثل یک راهنما است. یک راهنما که میتواند وقایع گذشته را به زبان اعداد توضیح دهد. به کمک آن میتوانیم بررسی کنیم که در آینده یک محصول چه اتفاقاتی خواهد افتاد. هر مجموعه برای هر نوع فعالیت باید آن را در نظر داشته باشد. لطفا نظرات خود را در مورد نرخ بازگشت سرمایه در بخش نظرات ثروت آفرین در انتهای صفحه مطرح فرمایید.

ثروت آفرین آموزش سرمایه گذاری در بورس و کسب و کار اینترنتی در وب سایت ثروت آفرین

ثروت آفرین آموزش سرمایه گذاری در بورس و کسب و کار اینترنتی در وب سایت ثروت آفرین