کال مارجین یا Margin Call این امکان را میدهد که برای آزاد کردن مارجین بیشتر باید پول بیشتری را در حساب معاملاتی خود واریز کنید یا موقعیتهای ضرر را ببندید.

در واقع Margin Call به عنوان درصدی ثابت توسط کارگزار شما تعیین میشود و در مشخصات حساب معاملات شما قابل مشاهده است.

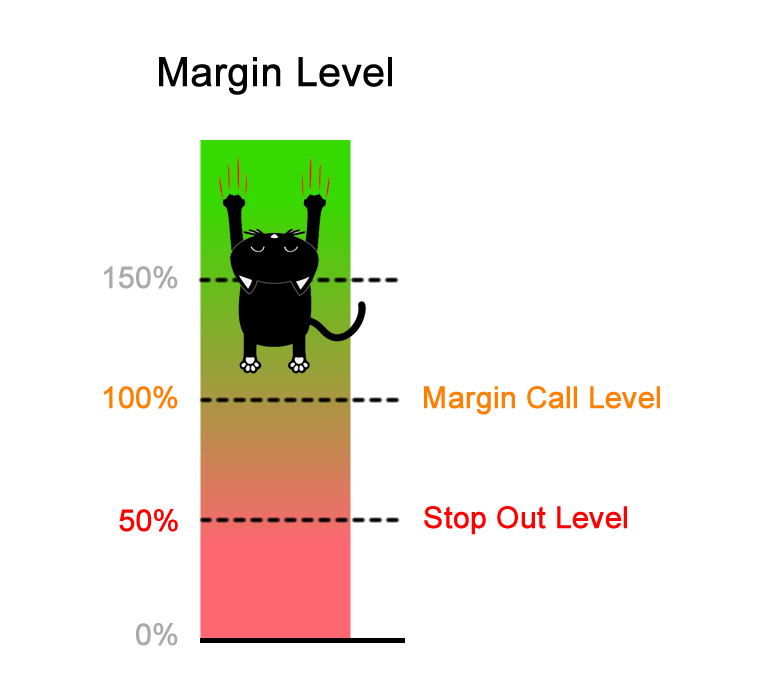

هنگامی که بازار برخلاف موقعیتهای باز شما حرکت میکند، سطح مارجین شما کاهش مییابد. هنگامی که حاشیه به میزان درصد مارجین کاهش یافت، باید انتظار داشته باشید که یک هشدار مارجین دریافت کنید.

به عبارت دیگر، کال مارجین به معاملهگران هشدار میدهد که سطح بستن معامله نزدیک است.

به عنوان مثال، اگر معاملهگری با مارجین روی 40% دارای 5000 دلار به عنوان موجودی باشد اما 3800 دلار ضرر داشته باشد و 1000 دلار مارجین را مصرف کرده باشد، سطح مارجین او این خواهد بود:

($10,000 – $8,800) / 1000 * 100 = 120%

اگر درصد مارجین او 80% دیگر کاهش مییافت، معالمه او به 40% میرسید و کال مارجین را دریافت میکرد.

با ما در این مقاله همراه باشید تا در خصوص این ویژگی در بازار معاملات، اطلاعات بیشتری کسب کنیم و آن را مورد بررسی و تحلیل قرار دهیم.

چرا به هشدار کال مارجین نیاز است؟

هنگامی که در معاملات از اهرم خاصی استفاده میکنید، با سرمایهای بیشتر از سرمایه اولیه خود معامله میکنید.

درواقع مارجین مقدار پولی است که شما در حساب معاملاتی خود برای باز نگه داشتن موقعیتهای خود و پوشش هرگونه ضرر نیاز دارید.

برای درک مارجین در بازار معاملات فارکس، دانستن مفاهیم مرتبط مارجین و اهرم ضروری است.

مارجین و اهرم دو روی یک سکه هستند. مارجین حداقل مقدار پولی است که برای انجام معامله اهرمی لازم است، در حالی که اهرم به معاملهگران امکان میدهد بدون نیاز به تامین مالی کل معامله، در معرض دید بازارها قرار بگیرند.

نکته مهم این است که به یاد داشته باشید معامله با اهرم مستلزم ریسک است و پتانسیل ایجاد سودهای بزرگ و همچنین زیانهای بزرگ را دارد.

منظور از اهرم در معاملات چیست؟

بسیاری از افراد به دلیل میزان اهرمی که کارگزاران ارائه می دهند، جذب معاملات فارکس می شوند. اهرم به معاملهگران اجازه میدهد تا در بازارهای مالی در موقعیتی بیشتر از آنچه که باید برای آن پرداخت کنند، قرار بگیرند.

معاملهگران در همه سطوح باید درک کاملی از اهرم فارکس و نحوه استفاده مسئولانه از آن داشته باشند.

اهرم در فارکس ابزار مالی مفیدی است که به معاملهگران اجازه میدهد تا فراتر از سرمایه گذاری اولیه (سپرده) سطح معاملات خود را افزایش دهند.

این به این معنی است که معاملهگر میتواند در سناریوی اهرم ده به یک، موقعیتی را با ارز 10000 دلاری وارد کند و تنها به 1000 دلار آن نیاز داشته باشد.

با این حال، دانستن این نکته نیز ضروری است که سود و زیان با استفاده از اهرم افزایش مییابد.

در سناریوهای نامطلوب بازار، معاملهگری که از اهرم استفاده میکند حتی ممکن است بیشتر از سپردهاش پول از دست بدهد و ضرر کند.

اهرم ده به یک به این معنی است که معاملهگران میتوانند در معرض ارزش یا اندازه معاملهای قرار بگیرند که ده برابر بیشتر از سپرده مورد نیاز آنها است.

چنین امری را میتوان به روشی مشابه با سپردهگذاری 10٪ در نظر گرفت. شما به کل معامله دسترسی پیدا می کنید در حالی که فقط 10٪ از ارزش آن را تامین میکنید.

استفاده از مارجین به چه صورت است؟

هنگامی که موجودی حساب مارجین کمتر از حداقل مارجین لازم باشد، کارگزار یک کال مارجین به سرمایهگذار مربوطه ارسال میکند.

این فراخوان مارجین درواقع درخواست کارگزار است که از مشتری میخواهد حساب خود را با تزریق پول نقد بیشتر یا فروش بخشی از اوراق بهادار برای رساندن حساب به حداقل مورد نیاز، شارژ کند.

به سرمایهگذار مهلت کوتاهی داده میشود تا اقدامات لازم را برای برآوردن الزامات مارجین انجام دهد.

اگر سرمایهگذار به فراخوان مارجین پاسخ ندهد، کارگزار میتواند بخشی از اوراق بهادار را برای بازگرداندن حساب به سطح مارجین مورد نیاز واگذار کند.

تنظیمکنندههای مالی مانند سازمان تنظیم مقررات صنعت مالی (FINRA) از کارگزاران میخواهند تا الزامات مارجین را برای حسابهای معاملاتی سرمایهگذاران تعیین کنند.

اگر حساب سرمایهگذار کمتر از حداقل موجودی مورد نیاز باشد، کارگزاری ممکن است همیشه کال مارجین را برای مشتری صادر نکند و از او بخواهد حساب را شارژ کند.

در عوض ممکن است بدون اطلاع مشتری بخشی از اوراق بهادار مشتری را بفروشند تا حساب مارجین را به سطح مورد نیاز نگهداری بازگردانند.

میزان کال مارجین چگونه محاسبه میشود؟

مارجین در بازارهای معاملاتی توسط معامله زیر محاسبه میشود:

قیمت خرید اولیه (initial purchase price): قیمت خرید اوراق بهادار است.

حاشیه اولیه (initial margin): حداقل مبلغی است که به عنوان درصد بیان میشود و سرمایهگذار باید برای اوراق بهادار بپردازد.

حاشیه نگهداری ( maintenance margin ): مقدار حقوق صاحبان سهام است که به صورت درصدی بیان میشود و باید در حساب مارجین نگهداری شود.

آیا معامله کردن سهام با استفاده از مارجین دارای ریسک است؟

بدون شک معامله سهام با استفاده از ویژگی مارجین بیشتر از خرید سهام بدون مارجین از ریسک برخوردار است.

چنین امری به این دلیل است که معاملات سهام با مارجین شبیه به استفاده از ویژگی اهرم در معامله است و معاملات اهرمی ریسک بیشتری نسبت به معاملات بدون اهرم دارند.

بزرگترین ریسک در معاملات مارجین این است که سرمایهگذاران میتوانند بیش از آنچه سرمایهگذاری کردهاند، ضرر کنند.

چگونه میتوان کال مارجین را برآورده کرد؟

زمانی که در حساب معاملهگر کمبود مارجین وجود داشته باشد، کال مارجین توسط کارگزار صادر میشود.

برای اصلاح کمبود مارجین، معاملهگر باید پول نقد یا اوراق بهادار قابل حاشیه را در حساب مارجین واریز کند یا برخی اوراق را در حساب مارجین نقد کند تا بخشی از مقدار مارجین را پرداخت کند.

آیا معاملهگر میتواند هشدار کال مارجین را به تاخیر بیاندازد؟

کال مارجین باید فورا و بدون تاخیر انجام شود. اگرچه برخی از کارگزاران ممکن است دو تا پنج روز به شما فرصت دهند تا کال مارجین را برآورده کنید.

اما در استاندارد دقیق قرارداد حساب مارجین به طور کلی بیان میشود که برای برآورده کردن مارجین باقیمانده، کارگزار حق دارد یک یا همه اوراق بهادار یا سایر داراییهای سرمایهگذار را نقد کند.

کارگزار میتواند به صلاحدید خود و بدون اطلاع قبلی معاملهگر چنین امری را انجام دهد. برای جلوگیری از چنین اتفاق اجباری، بهترین کار این است که فراخوان مارجین داشته باشید و کمبود مارجین را به سرعت اصلاح کنید.

چگونه میتوان ریسکهای مرتبط با معامله با استفاده از مارجین را مدیریت کرد؟

اقدامات لازم برای مدیریت ریسکهای مرتبط با معاملات با مارجین عبارت است از:

- استفاده از حد ضرر برای محدود کردن ضرر

- حفظ مقدار اهرم در سطوح قابل مدیریت

- قرض گرفتن برای کاهش احتمال فراخوان مارجین.

سخن آخر

مارجین در واقع نوعی از تضمین است که معاملهگر باید نزد کارگزار خود سپردهگذاری کند تا بخشی از ریسکی را که معامله گر برای کارگزار ایجاد میکند را پوشش دهد.

مارجین معمولاً کسری از موقعیت معاملاتی است و به صورت درصد بیان میشود. نکته مهم این است که مارجین خود را به عنوان سپرده در تمام معاملات باز خود در نظر بگیرید.

با استفاده از مارجین مورد نیاز، کارگزار فارکس شما حداکثر اهرمی را که میتوانید در حساب معاملاتی خود استفاده کنید، تعیین میکند. بنابراین، گاهی اوقات به معامله با اهرم «معامله با مارجین» نیز گفته میشود.

ثروت آفرین آموزش سرمایه گذاری در بورس و کسب و کار اینترنتی در وب سایت ثروت آفرین

ثروت آفرین آموزش سرمایه گذاری در بورس و کسب و کار اینترنتی در وب سایت ثروت آفرین