قیمت bid و ask در بازار فارکس همانند هر بازار مالی دیگری متفاوت است. تفاوت قیمت خرید یک جفت ارز با قیمت فروش آن را اسپرد میگویند. در واقع اسپرد در فارکس موجب سود یا زیان شما در یک معامله میشود. امروزه افراد زیادی به معامله در فارکس و بازارهای مالی جهانی تمایل پیدا کرده اند و انگیزه اصلی هر معامله گر کسب سود از این فرایند است. فرقی نمیکند که شما یک معاملهگر دارای استراتژی کوتاه مدت و یا بلند مدت باشید. در هر صورت ترجیح میدهید که در بهترین قیمت به خرید و فروش یک نماد یا ارز بپردازید.

در بازار فارکس دو طرف معامله (خریدار و فروشنده) برای رسیدن به قیمت توافقی درخواست خرید یا فروش خود را ارسال می کنند در این مرحله با دو عنصر یعنی قیمت درخواستی (ask) و پیشنهادی (bid) در فارکس مواجه میشوید. اما پیش از اینکه به ادامه بحث بپردازیم اجازه دهید دو اصطلاح قیمت bid و ask در بازار فارکس (درخواستی و پیشنهادی) را تعریف کنیم.

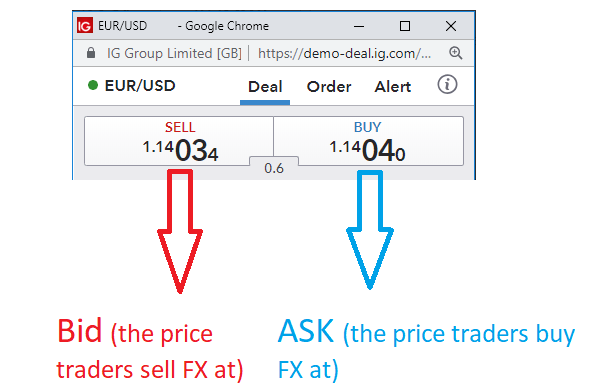

قیمت پیشنهادی (bid) (فروش) : این قیمت در زمان فروش یک جفت ارز مطرح میشود. در واقع قیمت پیشنهادی مقدار ارز قیمتگذاری شده را نشان میدهد که در ازای خرید یک واحد از ارز پایه میتوان دریافت کرد.

قیمت درخواستی (ask) (خرید) : این قیمت برای خرید یک جفت ارز مطرح میشود. این قیمت مقدار ارز قیمتگذاری شده را نشان میدهد که باید برای خرید یک واحد ارز پایه پرداخت شود. قيمت پیشنهادی همواره از قیمت درخواستی کوچکتر خواهد بود.

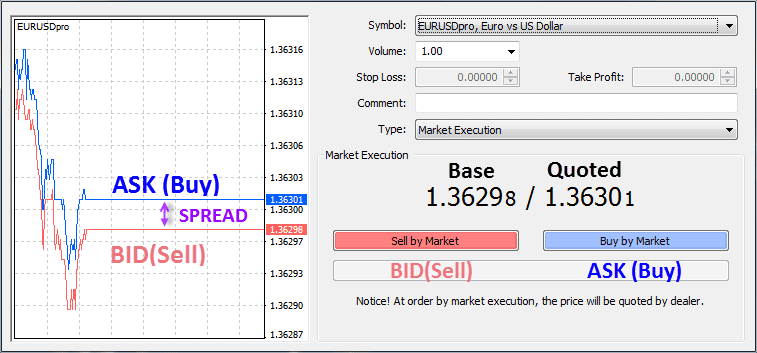

به بیان ساده تر هر موقع قصد فروش داشتید و یا تمایل داشتید معامله خود را ببندید بر روی قیمت bid محاسبه خواهد شد و هر موقع قصد خرید داشته باشید بر روی قیمت ask محاسبه می شود. پس قیمت لحظه ای کندل ها که در نرم افزار متاتریدر و یا پلتفرم های دیگر قابل مشاهده است در حالت پیشفرض قیمت bid را نشان می دهد.

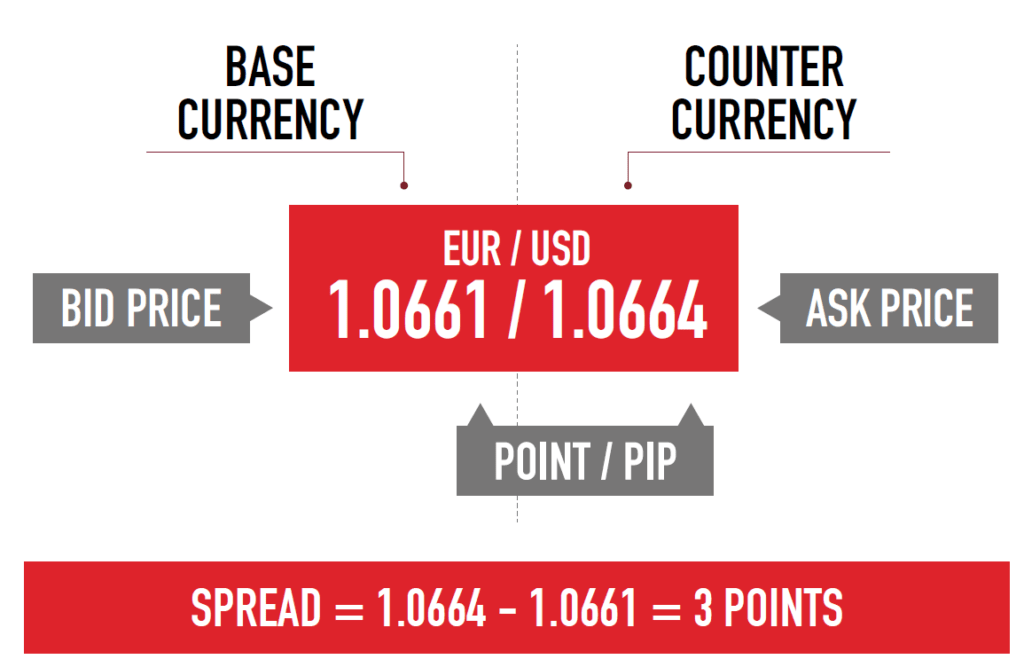

برای فعالیت در بازارهای مالی جهانی باید بدانید در یک جفت ارز ابتدا ارز پایه و سپس ارز قیمتگذاری شده قرار میگیرد. بهعنوان مثال در جفت ارز EUR/USD، یورو ارز پایه و دلار ارز قیمتگذاری شده است. بنابراین شما به واسطه قیمت پیشنهادی و درخواستی متوجه میشوید که در ازای چه مبلغی چه مقدار ارز میتوانید تهیه کنید. فقط کافی است به یاد داشته باشید که قیمت پیشنهادی برای فروش و قیمت درخواستی برای خرید مورد استفاده قرار می گیرد.

مثالهایی از قیمت درخواستی و پیشنهادی در جفت ارزها

معاملهگری را فرض کنید که میخواهد جفت ارز USD/JPY را با نرخ ۱۰۰ هزار ین ژاپن خریداری کند. پس از خرید این جفت ارز مدتی صبر میکند تا نرخ معامله پیشنهادی افزایش یابد و سپس آن جفت ارز را میفروشد و از این معامله سود میکند. برای این منظور این معاملهگر باید در بروکری ثبتنام کند که شرایط معامله را فراهم میکند. اما ممکن است تصور کنید که قیمت خرید و فروش جفت ارز USD/JPY باید یکسان باشد. بنابراین اگر شما ۹۱۱ دلار با قیمت درخواستی ۱۰۹.۶۹ بخرید، باید همان مقدار ین ژاپن بفروشید و ۱۰۰ هزار ین را پس بگیرید. اگرچه این روش ممکن است برای افراد زیادی منطقی برسد اما این سیستم اینگونه کار نمیکند چون قیمت bid و ask در بازار فارکس با یکدیگر متفاوت هستند.

بنابراین اگر شما ۹۱۱ دلار با قیمت درخواستی ۱۰۹.۶۹ خریداری کنید، احتمالا بیشترین مقداری است که بهازای ۱۰۰ هزار ین خود دریافت میکنید. همچنين اگر قصد داشته باشيد دلارهای خود را فروخته و ین بخرید احتمالا مقدار کمتری ین میتوانید بخرید. برای درک این مثال فرض کنید که قیمت پیشنهادی ۱۰۹.۶۷ است، با فرض اینکه نرخ کلی مبادله یکسان باقی بماند، خریدار باید مبلغ ۹۹.۹۰۹ ین به شما پرداخت کند.

خرید و فروش جفت ارزهای دیجیتال

تا اين لحظه با قیمت bid و ask در بازار فارکس آشنا شديد، اما مفهوم دیگری نیز وجود دارد که در ادامه آن را توضیح میدهیم. زمانی که در مورد قیمت bid و ask در بازار فارکس صحبت میکنیم و به جفت ارز مشخصی مانند USD/JPY اشاره میکنیم، به این معنی است که دلار ایالات متحده را با استفاده از ین ژاپن خریداری میکنیم. بهطور کلی خرید جفت ارز به این معنی است که معاملهگر از ارز دوم (ارز پایه) برای خرید ارز اول استفاده میکند.

در ادامه در مورد قیمتی که مورد توافق فروشنده و خریدار است صحبت میکنیم. همانطور که پیش از این گفتیم قیمت پیشنهادی (bid) حداکثر قیمتی است که خریدار تمایل دارد برای جفت ارز مورد نظر پرداخت کند. در واقع قیمت دیگری نیز وجود دارد که بسیار بیشتر از قیمت پیشنهادی خریدار است، و طبیعتا هر خریداری ترجیح میدهد با کمترین مبلغ ممکن خرید کند و با فروشنده مذاکره کند تا قیمت را کاهش دهد. از طرفی دیگر قیمت درخواستی (ask) حداقل قیمتی است که فروشنده با آن قیمت جفت ارز خود را به خریدار میفروشد. زمانی که قیمت درخواستی از مقدار مشخصی کمتر شود، دیگر فروش دارایی سودآور نخواهد بود. بنابراین قیمت درخواستی به معنی قیمت مشخصی است که به فروشنده جفت ارز پیشنهاد میشود.

فرایند مذاکره زمانی اتفاق میافتد که فروشنده و خریدار در مورد قیمت مشخصی برای معامله به توافق میرسند، این قیمت برای هر دو فروشنده و خریدار متناسب است.

تفاوت قیمت قیمت bid و ask در بازار فارکس

همانطور که پیش از این گفتیم کاملا واضح است که قیمت پیشنهادی (bid) بسیار کمتر از قیمت درخواستی (ask) خواهد بود. زیرا تفاوت بین قیمت درخواستی و پیشنهادی منجر به سود بروکر میشود. مثال قبل را درنظر بگیرید، زمانی که قیمت درخواستی ۱۰۹.۶۹ پیشنهاد داده میشود اما قیمت پیشنهادی را تا ۱۰۹.۶۷ کاهش میدهند، تفاوت قیمت ۰.۰۲ بهعنوان دو پیپ ارز پایه (در این مثال ین ژاپن) درنظر گرفته شده و درنتیجه بروکر از این معامله ۲ دلار سود دریافت میکند.

تفاوت بین قیمت bid و ask در بازار فارکس اسپرد (spread) نامیده میشود. اغلب اوقات بروکرها در بازار فارکس کارمزدی برای معاملات درنظر نمیگیرند، زیرا اسپردها سود موردنظر را برای آنها تامین میکنند.

کدام جفت ارزها کمترین میزان اسپرد را دارند؟

یکی از نکات مهمی که باید بدانید این است که کدام جفت ارزها کمترین مقدار اسپرد را در معاملات دارند. درحالی که جفت ارزهای اصلی اسپردهای کمتری دارند، برخی از جفت ارزهای کمتر شناخته شده میزان اسپرد بیشتری داشته و در نتیجه موجب ضرر بیشتری در معامله میشوند.

جفت ارزهایی که کمترین میزان اسپرد را دارند آنهایی هستند که بیشترین حجم معاملات روزانه را دارند. جفت ارزهای اصلی EUR/USD، USD/JPY، GBP/USD، USD/CHF، AUD/USD، و NZD/USD کمترین مقدار اسپرد را دارند. سه مورد اول جفت ارزهای گفته شده نیز کمترین مقدار اسپرد را در بین همه دارند.

یکی از دلایلی که همواره توصیه میکنیم معاملاتی در چارچوب زمانی طولانیتری انجام دهید به این دلیل است که اسپرد و تفاوت قیمت bid و ask در بازار فارکس در مدت زمان طولانی تر از اهمیت کمتری برخوردار است. معاملهگرانی که بصورت بلند مدت معامله می کنند به پیش بینی های خود اعتماد بیشتری دارند و در نتیجه معاملات کمتری انجام میدهند. اما معاملهگرانی که بصورت کوتاه مدت ترید می کنند، معاملات زیادی در طول روز انجام میدهند و هر معامله آن ها در کمتر از چند دقیقه انجام میشود.

علاوه براین اسپرد جفت ارزهایی که نقدینگی کمتری دارند نیز قابل توجه است و بنابراین باید در معاملات خود حتی زمانیکه بصورت بلند مدت ترید می کنید به این مورد توجه کنید.

تفاوت قیمت bid و ask در بازار فارکس طی فصلهای معاملاتی مختلف

همانطور که میدانید بازار فارکس یک بازار جهانی با فصلهای معاملاتی مختلفی از جمله سیدنی، توکیو، لندن و نیویورک است. اسپرد یک جفت ارز با توجه به فصل معاملاتی متفاوت است. معمولا اسپرد قیمت درخواستی و پیشنهادی در فصلهای معاملاتی لندن و نیویورک کمترین مقدار را دارد زیرا این دو بازار بیشترین میزان حجم معاملاتی را دارند.

اسپرد قیمت در وقفه سه ساعتی که بعد از بسته شدن فصل معاملاتی نیویورک و قبل از باز شدن بازار توکیو ایجاد میشود بسیار بالاست و مقدار قابل توجهی دارد. بازار معاملاتی سیدنی نیز بلافاصله بعد از بازار نیویورک باز میشود و نقدینگی کمتری دارد، بنابراین مقدار اسپرد بیشتری ایجاد میکند. اگر قصد دارید که در بازه سه ساعته بین بازار نیویورک و توکیو معاملهای انجام دهید، باید قبل از شروع معامله صرف نظر از فصل معاملاتی حتما به اسپرد قیمت جفت ارز توجه داشته باشید.

نتیجه گیری

آشنایی با قیمت bid و ask در بازار فارکس و محاسبه صحیح اسپرد کمک میکند تا تصمیمهای بهتری در معاملات خود بگیرید. همانطور که پیش از این گفتیم قیمت پیشنهادی (bid) برای فروش جفت ارز به کار میرود، و قیمت درخواستی (ask) نیز برای خرید جفت ارز استفاده میشود. جفت ارزهای اصلی معمولا مقدار اسپرد کمتری دارند، و اسپرد جفت ارزها در بازه سه ساعتی پس از بازار نیویورک اغلب بیشتر است. بنابراین قبل از ورود به هر معاملهای باید اسپرد قیمت آن جفت ارز را بررسی نمایید.

ثروت آفرین آموزش سرمایه گذاری در بورس و کسب و کار اینترنتی در وب سایت ثروت آفرین

ثروت آفرین آموزش سرمایه گذاری در بورس و کسب و کار اینترنتی در وب سایت ثروت آفرین